本文精编自研报《深度复盘:集涓成流,轰然成势》

11月3日,拼多多的股价在高位盘整数月后实现突破,创下历史新高,市值接近1200亿美元,与京东的市值十分接近。4日美股盘前,拼多多续涨超4%,再创历史新高。

今年以来拼多多强劲的用户增长和业绩推动了其估值抬升,在20年4月至7月,拼多多股价从30美元一路上涨至约90美元,实现3倍增长。

值此股价新高之际,不妨让我们来一起复盘拼多多的崛起之路,并从中找寻未来继续增长的潜力。

规模变迁:阿里、京东形成「一超两强」的格局

拼多多于2015年9月正式上线,专注于C2B拼团,2016年9月与水果自营电商平台「拼好货」合并,2017年全面转型平台电商模式,2018年7月成功登陆纳斯达克。

GMV方面:

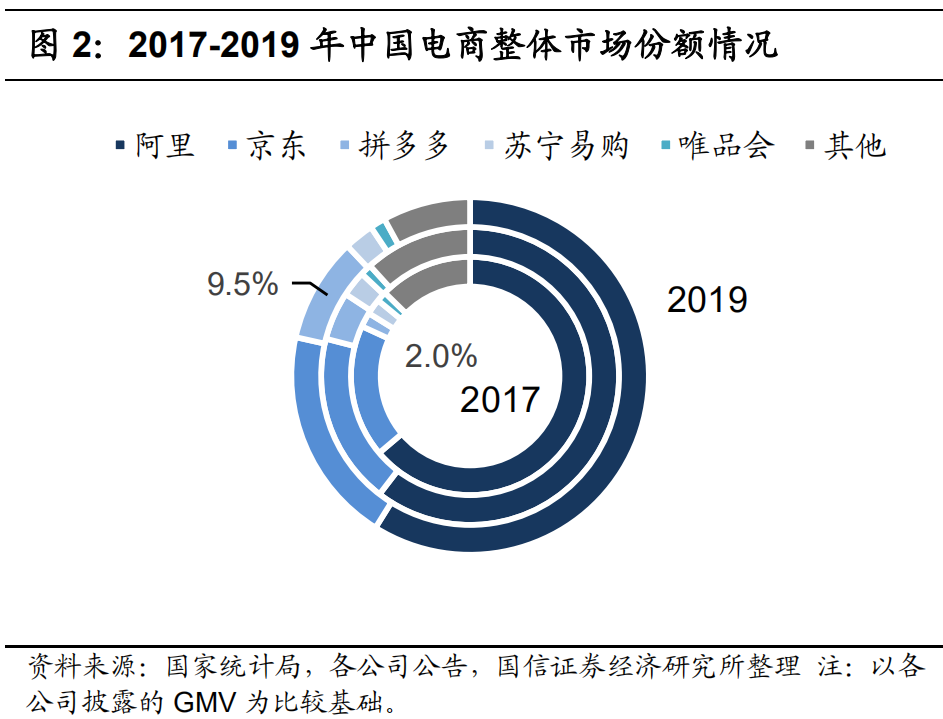

2017-2019年,公司GMV从1410亿元增长至10,066亿元(CAGR为167.0%),市占率从2.0%提升至9.5%。其中2019年电商行业CR3合计为88.0%,市场集中度持续提升,强者恒强,竞争壁垒稳固,新进入者门槛极高。

用户规模方面:

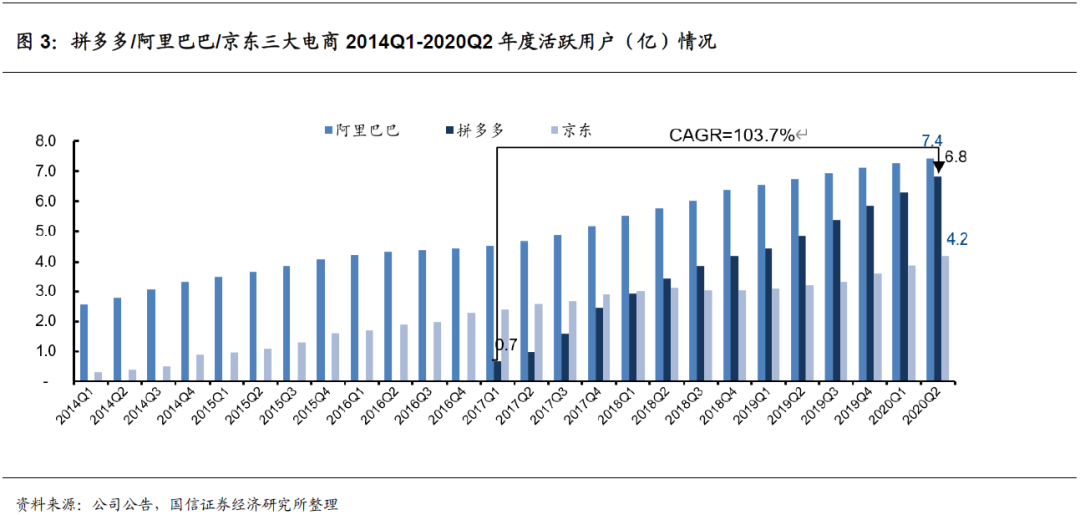

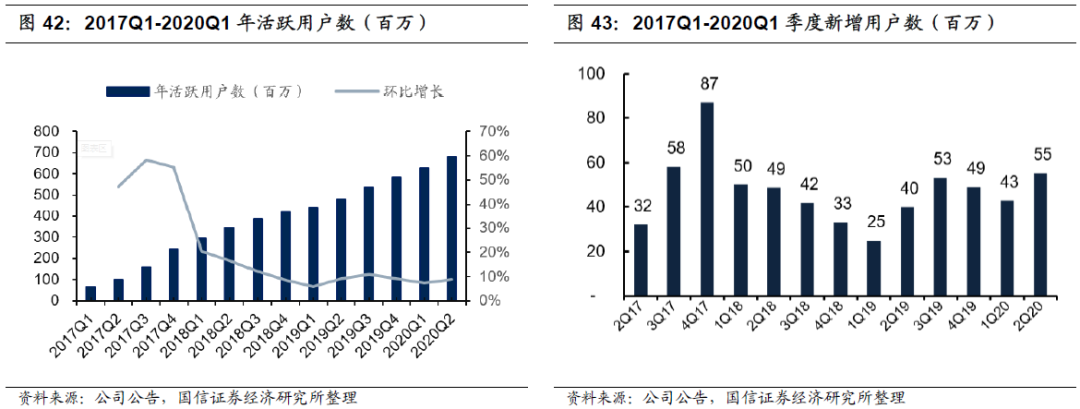

用户数从1亿人增长至7亿人,跃居电商第二大平台。2017Q1-2020Q2,公司年活跃用户数从0.7亿增长至6.8亿,CAGR为103.7%;公司背靠微信,依托强大的流量分发逻辑,用户数量不断逼近阿里巴巴(2020Q2为7.4亿),预计在未来四个季度内可以实现用户数量赶超。

初创期(1亿-4亿):始于低线,兴于社交,极致便利

1、用户侧:微信裂变、玩法多样、广告催化助力拼多多早期极度集客

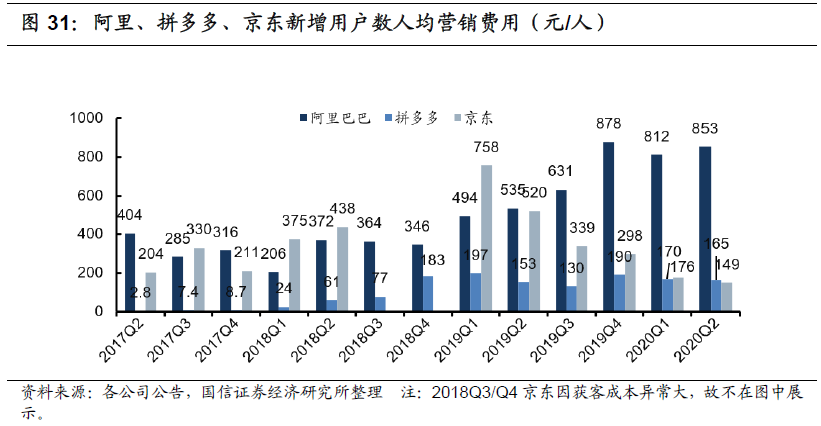

背靠微信,低成本裂变获客。公司背靠微信强大社交流量,通过微信好友实现社交裂变,以极低的获客成本(2017Q2人均获客成本不足3元,同期阿里/京东获客成本分别为404元/204元)快速获客,截至2018Q4,公司年活跃用户数已经达到4.2亿,人均获客成本为183元,仍远低于阿里巴巴与京东。

另一方面,微信自2016年4月针对外部链接发布了《微信外部链接管理规范》,针对诱导分享类内容出台了相应的封禁或者其他处罚措施,对于拼团、分享抽奖等购物信息进行了封禁链接,但拼多多微信链接却鲜少被压制,微信的支持对于拼多多早期崛起,起到了关键性作用。

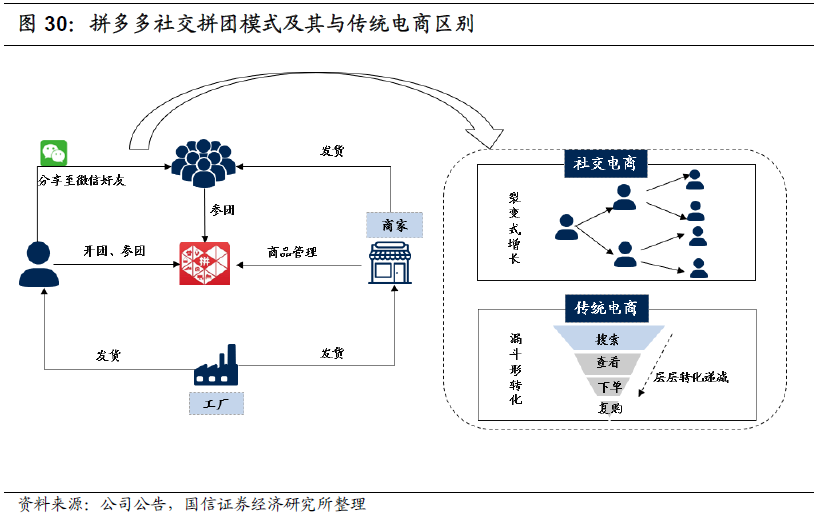

社交玩法多样,「占便宜」心理极速传播。拼多多自成立之初便基于微信小程序推出团购拼货的模式,2017年「618」购物节开始推出「组团拆现金」活动,即:通过邀请好友助力,免费得现金红包,红包金额与邀请好友人数成正比。

此后公司不断推出各种玩法,「一分钱抽奖」、「砍价免费拿」等经典社交玩法不断涌现。超过预期的低价激发用户占便宜的心理,且这种心理极易传播,从而实现用户的极速裂变。

广告营销重金投入,全触点,强印象。2017年拼多多加大广告投放力度,包括综艺冠名、黄金时段广告投放、地铁/公交广告站牌等,全点触达消费者,2017-2018年,拼多多累计冠名节达17家,且全部是独家冠名、特约或者首席合作等高权益项目。

同时拼多多同步推出洗脑神曲—《拼多多》,此曲改编自网络神曲《》,节奏特殊如「魔音绕耳」,迅速引爆网络。

2、商户侧:零入驻门槛,开店成本低

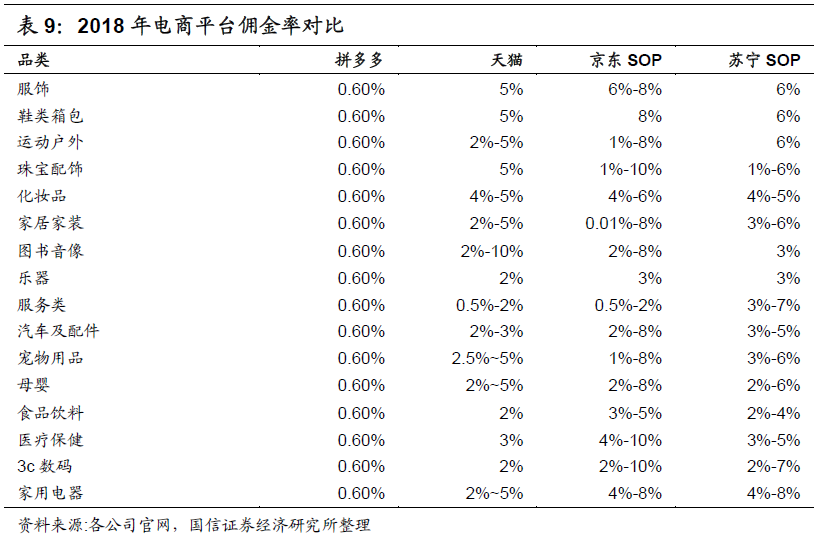

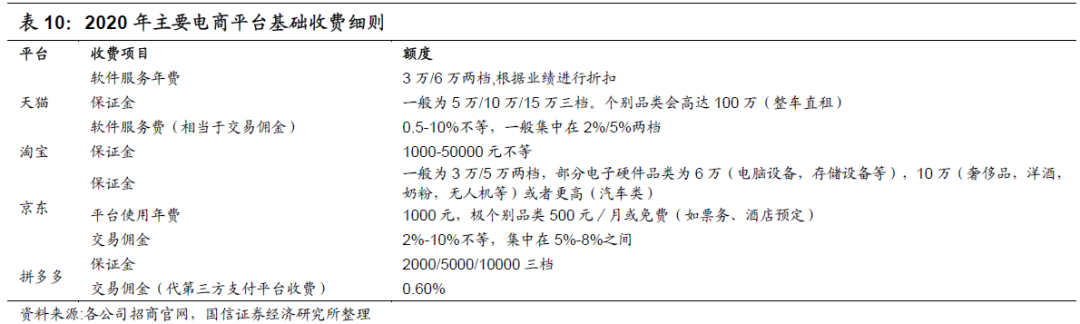

拼多多采用「0佣金」、「0入驻费」、「0扣点」的方式招商,基础费用只需根据相应的开店类别缴纳2000/5000/10000元的保证金。商户在拼多多上开店,只需要缴纳第三方0.6%的支付佣金即可,极大地缩减了开店成本。

同时,由于平台有巨大的流量、开店成本极低等优势,其吸引大量品质商家提供更多高性价比产品,快速引流获客,从而形成「供给侧让利-高性价比商品吸引需求端集客-规模效应促使供给侧成本降低」的正向价值反馈机制,从而促进平台价值的提升。

3、产品侧:无购物车,购买流程极致便利

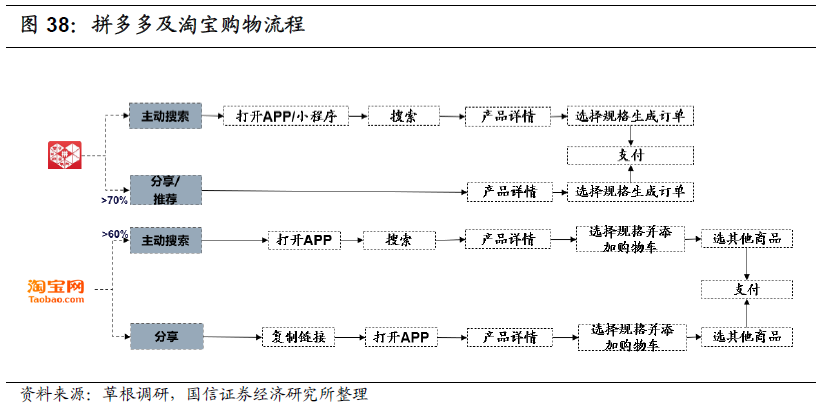

拼多多产品设计流程极具便利,用户可在微信小程序内完整支付,无需下载APP即可完成购买;同时由于拼多多超70%的商品下单来自微信分享及APP推荐,最短仅需3步即可完成购买,相比阿里5-6步购买流程,拼多多极简的购物体验在早期低线城市的用户获客和留存方面极具优势。

供给侧升级(4亿—6亿):提质扩容,向高线渗透

1、投身打假,势在必行

初期低门槛入驻模式虽然为拼多多带来了海量的商户,实现了SKU的高速增长,但在这一过程中,涉嫌违法违规问题的「劣质」商户和假冒伪劣商品开始大量出现,诸如「超熊」洗衣液、「ViVi」手机、「小米新品」电视等「碰瓷」知名品牌的山寨产品。一时间,「假货多」「山寨多」「并夕夕」等负面评论严重损坏了平台的形象与信誉。

「假货风波」为拼多多带来负面影响的同时,也为拼多多的规范化运营敲响了警钟。2017年,拼多多积极开展了与400余品牌联合取证的打假行动,主动下架了1070万件疑似侵权商品,拦截了4000万条侵权链接,设立了1.5亿消费者保障基金,将「假一赔十」写进平台协议。

假货一直是困扰中国电商行业的难题,打击假货既是拼多多为重建平台信任而势在必行的举措,也是志在必得的「本分」,而解决了假货问题的拼多多,也必将迎来更加稳健的增长。

2、营销联动生产,用户直达制造,实现数字化+品牌化的供给侧改革

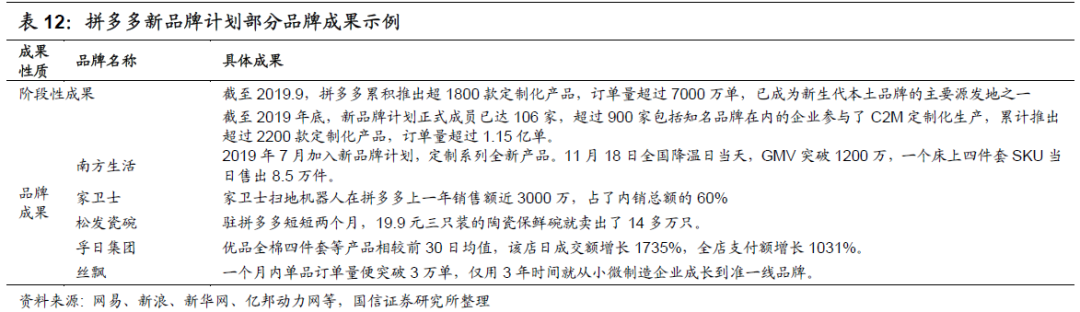

拼多多模式长期致胜主要源于效率的提升。基于一定用户数据和用户规模基础上,拼多多供给端改造渐入佳境,持续推进新品牌计划、拼农货等项目。

(1)新品牌计划

所有加入计划的工厂,都将上传包括原材料采购记录、监测报告、生产日志等在内的所有信息,并同步至拼多多数据系统进行备案,以实现商品的全链路追溯;同时,拼多多也推出了大数据支持、专家诊断、研发建议等一系列帮扶计划,并在一定范围内倾斜流量、推荐位资源,以增加商品曝光度,支持其品牌化建设。

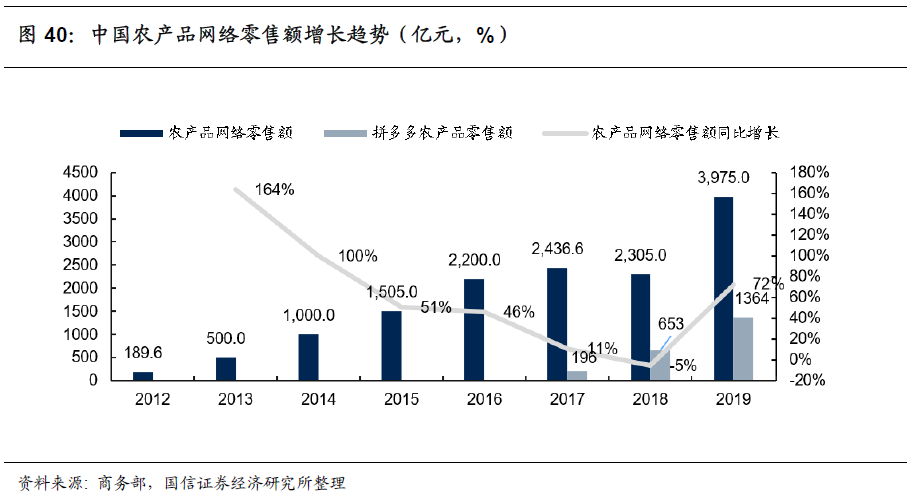

(2)拼农货:起家生鲜电商,上行之路

拼多多依靠B2C自营水果平台「拼好货」起家,成立5年一直致力于农产品产业链改造。2017-2019年,拼多多连续三年发布助农年报,农(副)产品成交额从196亿元增长至1364亿元,CAGE 为163.8%,占农产品网络销售额的比重从8.0%上升至34.3%,成为中国最大的农产品上行平台;同时公司预计今年农产品交易额预计突破2500亿元,占比将进一步提升。

(3)经典之战:百亿补贴

2019年6月,拼多多正式推出百亿补贴活动,联合品牌商对全网最热的高端商品,如iphone、戴森吹风机等,提供百亿现金的补贴,在全网最低价基础上进一步让利,旨在向高线用户渗透,提高人均购买单价。

拼多多百亿补贴主要通过现金或者流量的形式补贴给品牌商,消费者可以以低于市场平均价格20%-50%的折价水平获得高性价比的产品。

百亿补贴下,AAC、用户粘性、ARPU均有效提升。

1)AAC:2019Q1拼多多季度新增用户数仅为2480w,自2019Q2启动「百亿补贴」计划后,2019Q2-2019Q3新增用户数重回高增,分别为3990w/5310w,主要系百亿补贴从一、二线城市获客带动的用户增长。

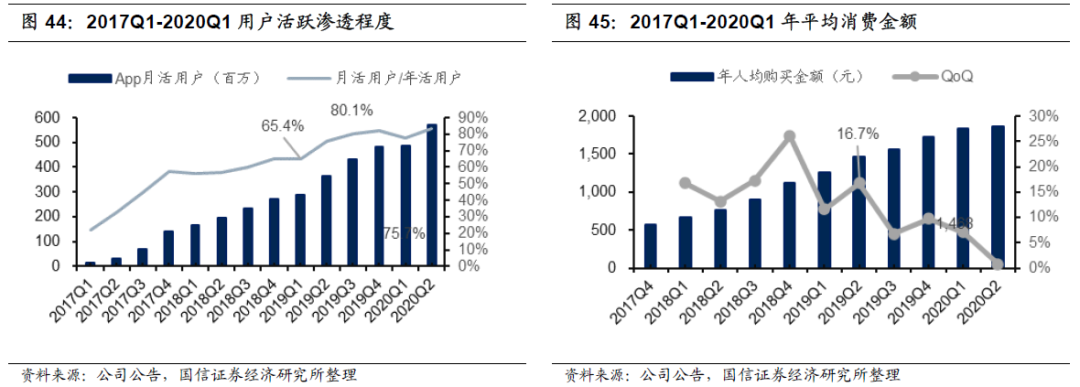

2)用户粘性:我们以APP月活跃用户数与年度活跃用户数的比值作为衡量用户渗透率的一个有效指标,2019Q2,MAU/AAC比值反弹至75.7%,并在Q3的时候延续增长,比值增长至80.1%,「百亿补贴」下,用户渗透率有效提升。

3)ARPU:「百亿补贴」启动后,当季ARPU增速反弹16.7%至1468元,高客单价品牌商品有效拉动了人均购买金额。

底盘攻坚战(6亿—8亿+):夯实基本盘,强粘性、稳复购

拼多多进入第三个阶段,为了进一步夯实竞争壁垒,从前期的获客思维转向用户深度运营。

从具体电商收入公式来看:营业收入=GMV*take-rate(货币化率),GMV=AAC(年活跃买家数量)*ARPU(人均年购买金额),ARPU=人均客单价*人均年下单次数,营业收入=AAC*人均客单价*人均年下单次数*take-rate。

截至2020Q2,平台AAC目前已达6.8亿,且其获客主要依赖微信,微信MAU基本稳定,长期天花板较为清晰;人均客单价受平台「高性价比」定位影响仍与阿里差距较大,中短期提升收入关键在于提升用户复购率。

1、用户侧:

有小程序的助力(2020年6月小程序用户约占拼多多整体用户的20%+)以及支付页的一级入口赋能,微信仍然是拼多多有力支撑,目前40%的流量仍然来自于微信,但随着微信流量的见顶,拼多多同时借助APP小游戏不断增强用户粘性,提升复购,深化用户基本盘。

(1)拼小圈:顺势而为下深化社交建设的「利器」

2020年2月拼小圈上线,主要源于疫情之下防疫物品质量参差不齐且消费者缺乏必要的决策参考。为方便消费者了解商品「真实评价信息」,打击虚假评论,拼多多上线类似于微信朋友圈的功能,用户可以自主在「拼小圈」内分享自己的购买内容和购买评价,好友背书有效的剔除了刷单、刷好评等消费者误导行为。

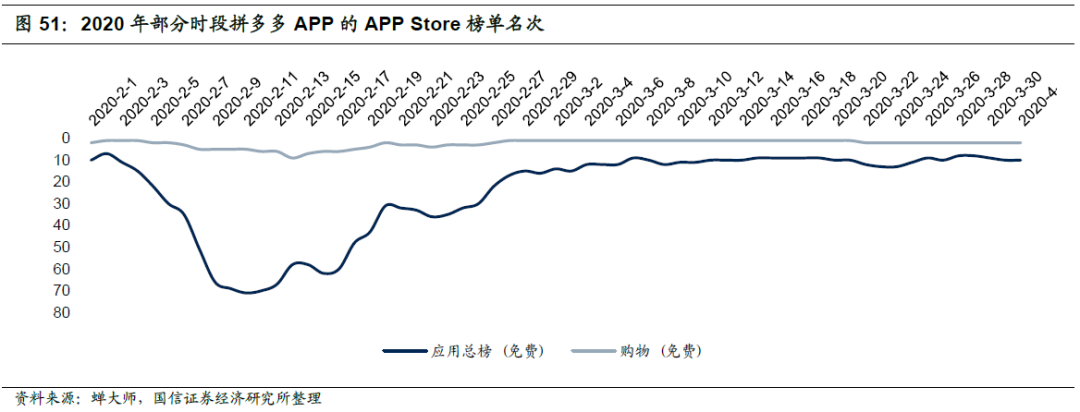

「拼小圈」上线后,对有保障的正品口罩需求引起了消费者对拼多多的关注。百度搜索引擎关于「拼多多」字段的日搜索量由阶段性低点32022次搜索不断攀升,两周时间搜索次数攀升了41.95%。

同时,从ios用户下载数量来看,自「拼小圈」发布后,该功能获得「五环内用户」青睐。APP Store中拼多多APP的下载量陡然上升,两周后在免费购物榜中夺得头魁并保持了近20天,免费应用总榜上也在一个月内冲进前10。

(2)强化小游戏「养成」功能,培养用户APP使用习惯

拼多多强化APP趣味性,升级多多果园、多多牧场以及多多爱消除等小游戏基础功能进而提升用户的使用时长,主要基于:

1)功能不断出新,比如不断更新更多的小动物,同时针对不同的用户设置动物喂食时间和喂食进度,推出与用户高度相关的产品链接强化用户激励并且及时兑现,增强用户留存。

2)深化目标用户个性化激励:由于拼多多用户主要是三四线及以下的用户,休闲时间充裕且对价格敏感,小游戏简单的玩法以及个性化奖励机制的强化(深度参与后获得高额优惠券或者现金激励)更加切合目标用户「占便宜」的心理,并通过拼团和实物馈赠增强用户的粘性,提升复购率,培养用户APP的使用习惯。

2、营销侧:

拼多多推出省钱月卡「1元尝鲜」功能,用户支付1元便可享受月卡权益:每天神券、抢大额券、免单特权、免费试用、月卡精选等,通过无门槛优惠券等提高用户的复购频次,强化用户对于平台「高性价比」的印象,进而提高用户留存。

2020年1月拼多多上线直播功能,2020年10月拼多多APP进行了改版,将底部第二个Tab由「关注」改为直播,优先级前置。与淘宝以KOL带货为主的模式不同的是,拼多多直播定位是一种提供给商家运营私域流量的工具,作为店铺的一种展示和服务形式,提高商品可信程度,进而提高产品购买转化。

3、供给侧:

(1)价格战升级,「百亿补贴」广扩边界

2019年,阿里巴巴重启聚划算,与拼多多竞争呈现白热化态势;同时聚划算由于加大补贴力度,部分百亿补贴产品价格低于拼多多百亿补贴价格,短期对拼多多的获客和GMV增长形成一定冲击,同时一、二线用户的占比呈现环比下降态势。

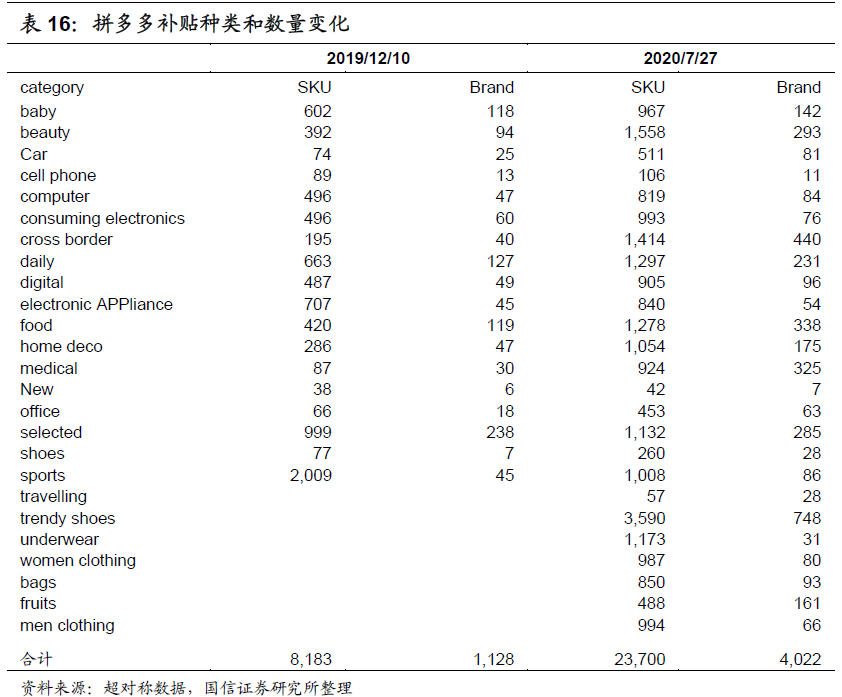

2020年3月,拼多多正式宣布推行「百亿补贴2.0」计划,将过往的现金补贴转变为流量补贴,并从中腰部品牌入手,进一步拓展品牌的丰富度。从超对称追踪的数据来看,拼多多百亿补贴SKU的数量和品牌在2020年7月突增,其中SKU数量从8183个增加至23700个,品牌从1128个增加至4022个,深化平台性价比标签。

(2)「新品牌计划」升级,C2M更进一步

2020年10月,拼多多计划对「新品牌计划」升级,从扶持目标、合作伙伴、资源投入以及合作模式方面加大投入。未来随着「新品牌计划」的深入以及用户数的增加,更多相似需求的消费者会被聚集到一起,定向反哺供给侧,从而形成螺旋形循环增长,C2M产品优势不断稳固,预计2022年占比将达到20%-30%的水平。

(3)入局社区团购,夯实优势品类

拼多多未来在不改变平台性价比的基础上提升GMV并夯实用户基本盘,关键在于提升复购率。生鲜高频刚需、引流利器的属性契合公司的战略发展,同时由于拼多多在生鲜农产品方面具有先天优势,夯实并拓展生鲜市场是未来一段时间的战略重点。

2020年8月,「多多买菜」首站入驻武汉,拼多多投身社区团购,迅速跑马圈地开启地网争夺战模式。截至2020年10月,多多买菜范围已经遍布23个省116城,其中武汉日单量破30万,并在40万单徘徊,月销售额破亿。

拼多多由于平台定位、数据以及供应链等方面的优势,未来通过社区团购的模式与电商平台相互引流,提升复购率,加固品类和用户护城河。

看未来:拼多多怎样赚钱?

当前盈利模式:广告为主,佣金为辅

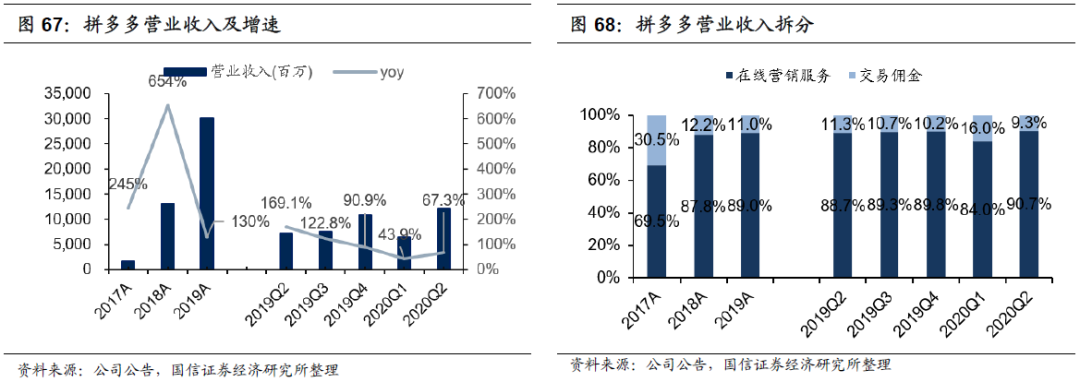

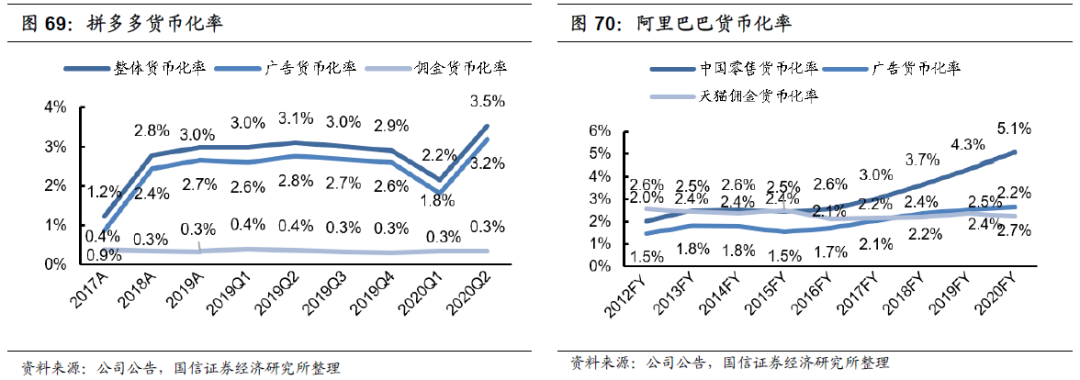

拼多多营收主要以广告为主,广告货币化率持续上行,2017/2018/2019年公司广告收入占整体收入比重分别为65.9%/87.8%/89.0%,其中广告货币化率分别为0.9%/2.4%/2.7%,持续呈上升态势。

目前拼多多策略侧重用户留存,未来仍然以性价比为主,以佣金、广告让利商家进而让利消费者,预计未来佣金长时间内仍然在5%以内水平,依靠GMV增长提高佣金收入,同时推出会员费等收费项目提高营收。

未来方向:中长期GMV提升仍然是收入的核心驱动

营业收入= GMV*take-rate,营业收入提升战略方向可以分为两个:

1)GMV提升为主;

2)take-rate的提升为主;

前者主要是靠规模致胜,后者则是品牌升级路线。而从拼多多低线基因以及商业愿景来看,其未来致力于为用户提供高性价比的产品,其未来收入中短期提升的重点仍然是GMV的提升,规模是致胜关键;长期需要依靠其「Costco+ Disney」商业模式,不断强化「乐趣」与「性价比」双轮结构,依靠其先进的商业模式实现效率致胜。

能否持续赚钱?

拼多多长期GMV提升的关键在于「平台交易规模提升—现金流积累—投入品牌、用户建设的研发—优势(品类+用户)不断被夯实放大」这一良性循环是否可持续。而良性循环可持续主要基于两个条件的保障:

(1)用户价值能否持续提升:包括用户质量、用户数量;

(2)优势品类能否夯实并不断扩大边界。

1、 短期看用户

期主要关注用户价值:主要是用户数量和用户质量(人均购买金额、复购率)两个方面。

用户数量:短期微信仍是主要支撑,APP内社交建设将持续进行。

用户质量:

1)随着「百亿补贴」范围加大,将会吸引更多的高线城市的用户来平台消费,进而拉动人均ARPU的提升;

2)社区团购缩短配送路径,其主要品类生鲜、日百将带动复购率持续提升;

3)C2M拼工厂、新品牌的升级为用户提供更多有价值的产品进而提高复购率;

4)小游戏、拼小圈等增加购物的互动性、趣味性,提高人均停留时长,进而培养、强化用户对APP的使用习惯。

2、中期看品类

主要关注两点:巩固优势品类(生鲜、日百等);品类拓边界,引入并发展新的品类。

巩固优势品类:

拼多多以生鲜电商起家,经过五年的建设,2019年占农产品网络销售额的比重上升至34.3%,在生鲜流量、数据和供应链方面优势突出。面对生鲜电商超5万亿的市场空间,各巨头纷纷加码社区团购,拼多多由于其用户群体与社区团购用户群体更贴合,公司在三线及以下城市占比超达61.0%(VS 淘宝、天猫、京东、分别为56.5%/54.2%/51.8%/50.3%),同时借助已有的先发优势,公司有望快速突围。

品类拓边界:

通过C2M拼工厂、新品牌计划扶植一些新品牌,早期可以通过平台流量及数据赋能,依靠规模快速致胜,后期随着规模以及市场份额的提升,新品牌将在议价能力和定价权方面更有优势,进而继续优化供应链,降低成本并提升效率,发展成新的优势品类。

3、长看效率

拼多多模式的先进性在于凭借高效流量分发模式快速获客,通过社交拼团聚集的确定性需求改变传统模式下供给侧生产的不确定性,进而降低供给端的成本,实现供给侧的效率升级。

增长空间测算:2022年GMV剑指3万亿

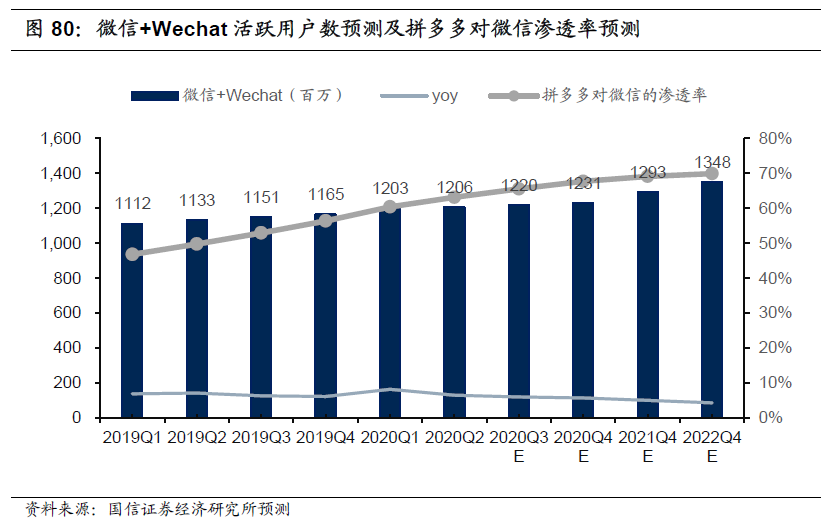

截至2020Q2,微信活跃用户数为12.06亿,拼多多年活跃用户数对微信的渗透率为56.6%,未来随着微信用户数的增长以及「多多买菜」等微信小程序的活跃,拼多多对微信的渗透仍未止步,预计2022年微信+Wechat用户数达13.5亿,拼多多对微信的渗透空间达70.9%,对应拼多多年活跃用户数为9.6亿。

根据草根调研,拼多多2020Q3的人均购买金额约为1950元左右,年活跃用户数仍然维持较快速增长,单季净增约4300w,倒推2020Q3年活跃用户规模约7.26亿,同理假设因为社区团购+百亿补贴引流,Q4单季净增仍维持在约4000w,倒推Q4年活跃用户数约为7.66亿,此时拼多多对微信的渗透率约为62.2%,即使到2022年拼多多AAC对微信的渗透率维持在65.0%的水平(最保守估计),对应拼多多年活跃用户数为8.8亿。

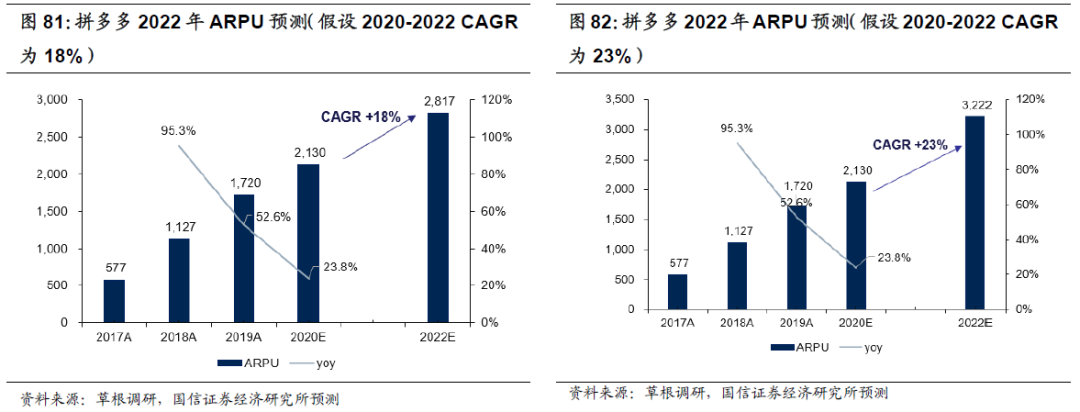

随着社区团购高频属性带来复购率的提升以及百亿补贴(目前百亿补贴贡献整个GMV的10%)对于客单价的提升,公司年人均购买金额(ARPU)有望实现加速提升,我们预计截至2022年,人均购买金额复合增速有望保持18%-23%的水平,对应ARPU区间为2966-3222元。

GMV= AAC*ARPU.根据上面预测,2020年AAC约为8.8-9.6亿,ARPU约为2966-3222元,去除最保守估计情况,则GMV约为2.8 -3.1万亿的规模。

盈利预测:

盈利预测基于以下假设条件:

1)拼多多社交建设初有成效且年活跃用户数仍然保持稳定的增长,公司C2M新品牌计划以及百亿补贴稳步推进;

2)受疫情影响,我国的平价市场需求强势,消费者对于」高性价比」产品需求强劲;

3)凭借其自身流量、数据、供应链优势未来2-3年在社区团购模式中突围,且生鲜市场高频需求带动人均复购频率稳步提升。