【天风研究·固收】 孙彬彬/孟万林

核心观点

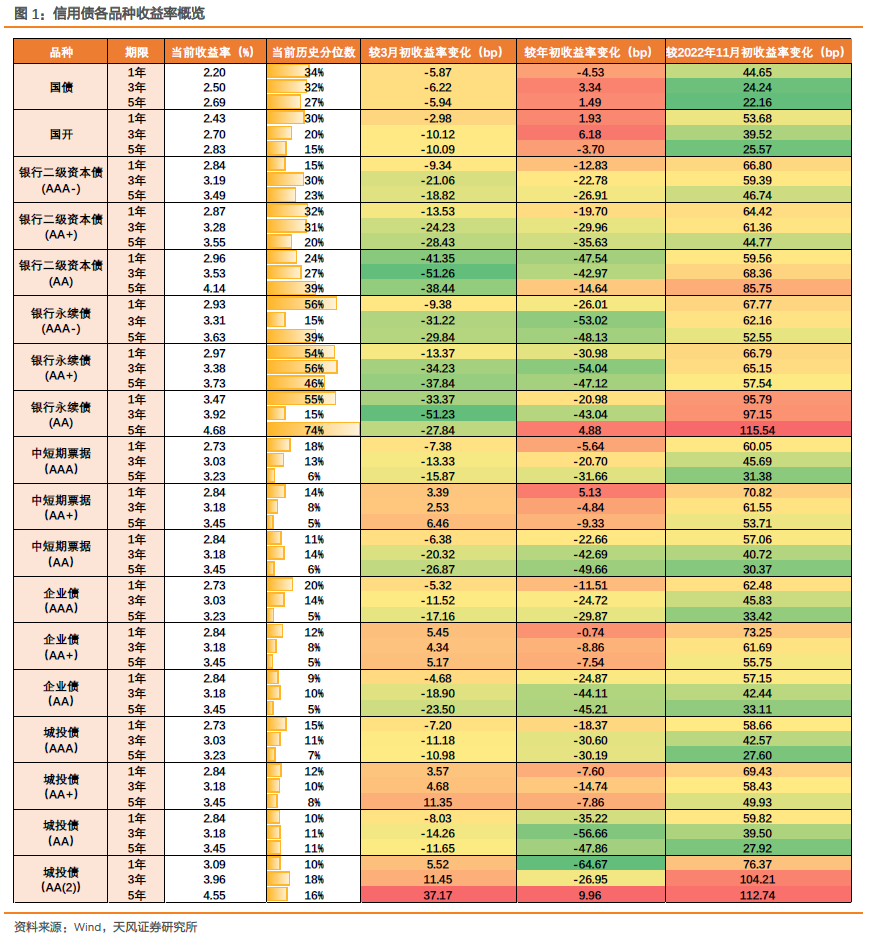

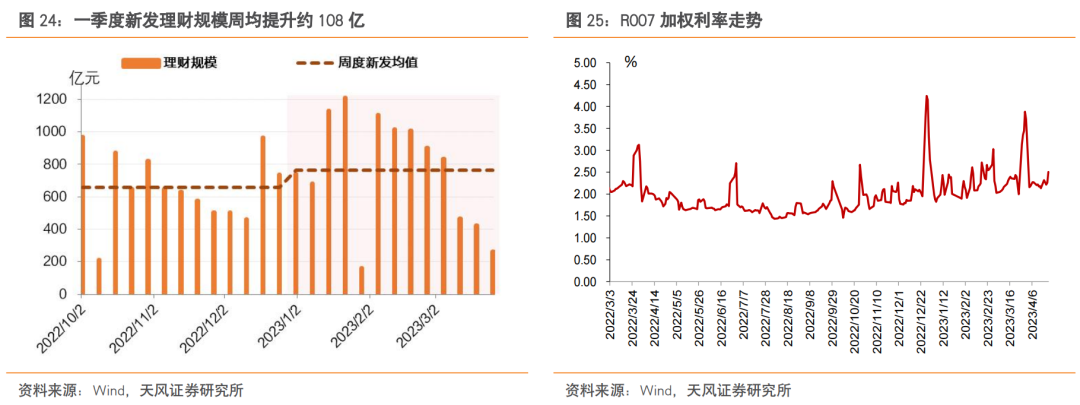

2023年以来,信用债表现突出,收益率虽然仍高于2022年11月初,但整体较年初下行较多,其中,低等级城投和高等级二永债是表现最为突出的两大品种。这其中有监管背景下机构行为的影响,一季度新发理财带动下,债基份额新增,而且新增重点在于摊余和混合估值产品。更重要的在于,年初以来,信用债票息价值突显,存量配置力量逐步回归。

我们认为4月中旬以后资金面预计可能仍然是紧平衡的状态,信用票息策略仍是关键。一方面策略上,机构仍然在票息上下功夫,另一方面在机构自身负债和产品管理角度,也有利于信用票息策略的延伸。但由于当前信用债可挖掘空间已缩小,机构配置趋缓,各品种收益率下行速度明显放缓。那么,还有哪些区域或行业可以关注?

具体来看:

(1)城投债作为机构普遍下沉的品种,或仍有一定挖掘空间,在下沉时可以重点关注:

1)江苏、浙江、福建等整体经济实力较强的区域,当前收益率已经处于较低水平(3-3.5%),负债端较稳定的机构可适度拉长久期或下沉区县级及园区平台,AA(2)、区县级、国家级园区、2年以上的城投收益率在3.5-4%左右;

2)安徽、江西、湖北、湖南、四川、重庆等经济发展处中游以及中上游、且整体债务水平相对较低的省份,此类区域当前收益率普遍在3.5%-4.5%左右,多以省会以及省内较强非省会地级市下沉至区县,而其余多数实力较弱地级市以市本级平台参与为主。此类区域中市级平台中有一定收益但又具有一定安全性的可以关注重庆市江北区、涪陵区、江津区,湖北省荆州市、黄冈市、孝感市,湖南省常德市,四川省宜宾市、乐山市,江西省赣州市、宜春市,安徽省阜阳市等。

3)天津等经济实力处中游水平但区域内债务水平较高的省份,当前收益率普遍在4%以上,随着天津等地区净融资边际转好,安全性回归,半年以内的天津市级城投债票息较高,或仍有一定挖掘空间。

(2)产业债灵活参与,随着宏观经济有所修复,钢铁、交运等行业景气度环比有所改善,龙头企业债券仍值得关注;煤炭行业当前紧平衡格局依旧,电煤长协机制下的结构化矛盾日益深化,煤价波动率放大,现货价格中枢或仍存在进一步上抬空间,预计行业景气度仍会持续维持高位。

(3)地产债国有房企可适当参与,2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础,从这个角度出发,国有房企的债券仍有安全性保证。

(4)二永债在本轮信用债行情中仍表现较好,虽然外部市场瑞信减记冲击,但我们有理由相信,主体品种的减记风险大概率应该不用过多考虑,而监管与同业风险目前还无法评估,展望未来,二永债的关键还是在于信用利差能否进一步单向压缩。如果资金利率和流动性无法打开空间,预计信用利差未来很难进一步压缩,考虑利率定价,未来二级资本工具仍然建议按照2019年以来的中枢位置参考定价。

1. 还有哪些信用债值得关注?

近期信用债收益率和信用利差整体下行,再次回到历史相对较低水平。当前位置,有哪些合适的品种可以参与?如何看待近期信用债市场?

1.1. 近期信用债市场情况如何?

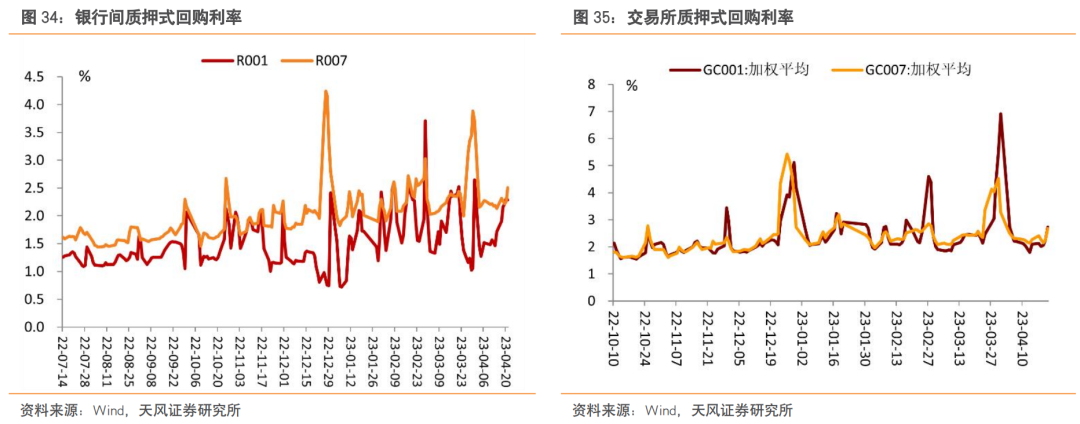

2023 年以来,信用债表现突出,收益率虽然仍高于 2022 年 11 月初,但整体较年初下行较多,这与资金面、近期新发理财带动下机构行为调整、带动信用债配置力量回归等因素有关。其中,低等级城投和高等级二永债是表现最为突出的两大品种,信用票息策略仍是关键。

具体来看,各个品种的信用债近期表现如何?

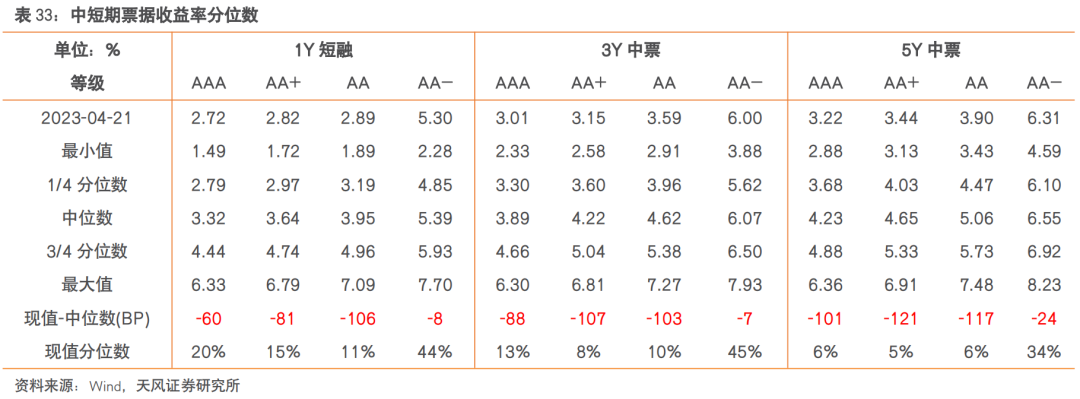

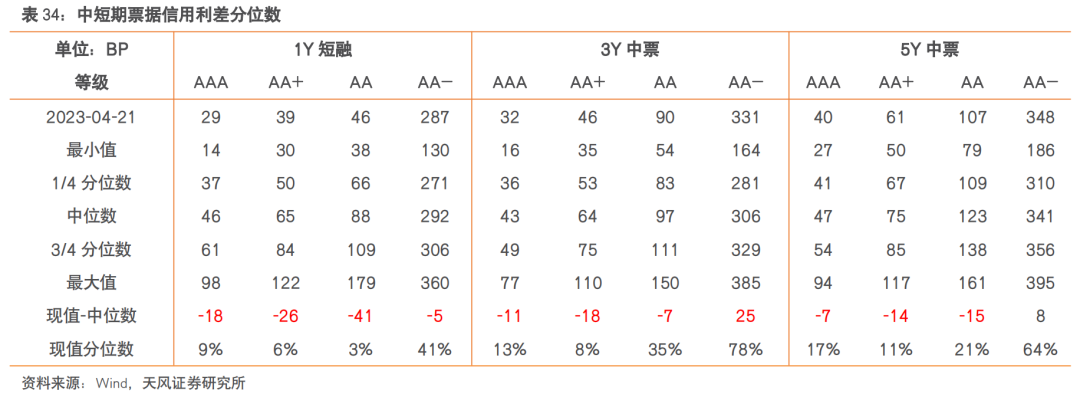

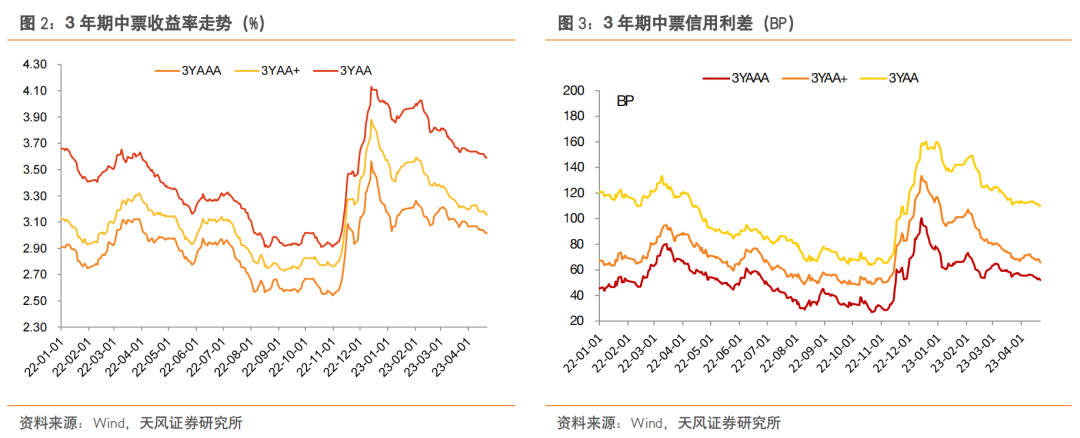

中票方面,2023年3月以来,3年期收益率和信用利差均震荡下行,目前3年期高等级中票收益率与2022年11月中旬赎回潮时几乎持平,低等级中票收益率则仍处于历史高位,处于45%历史分位数水平。

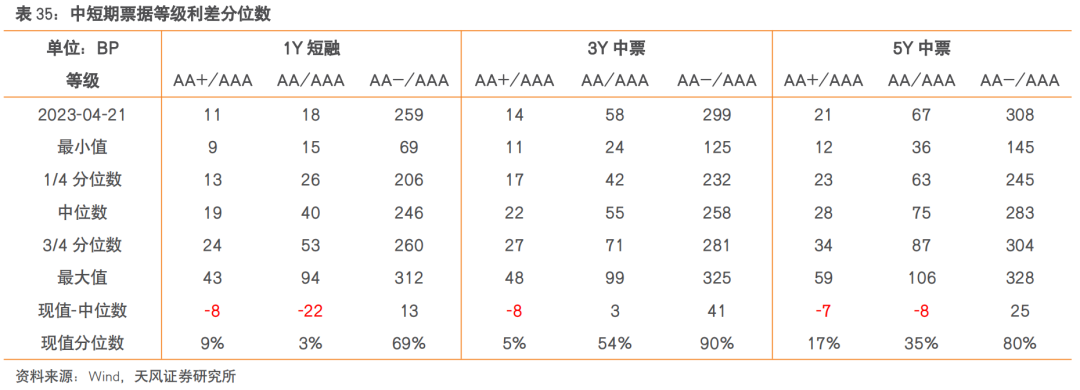

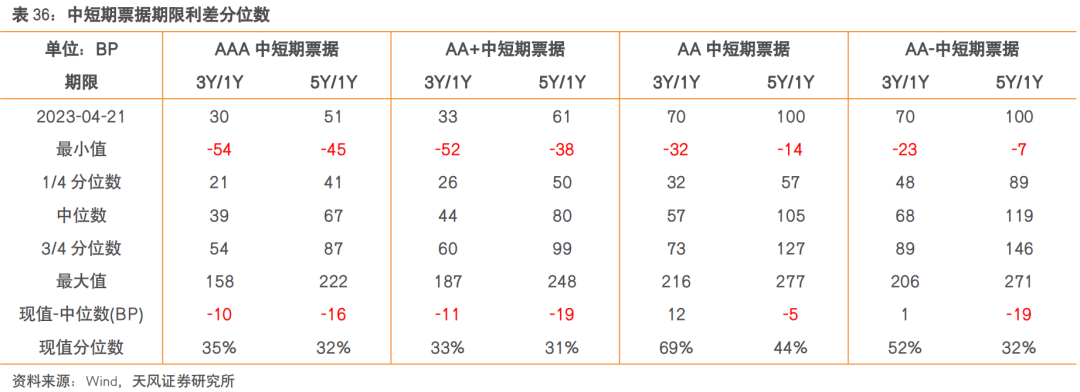

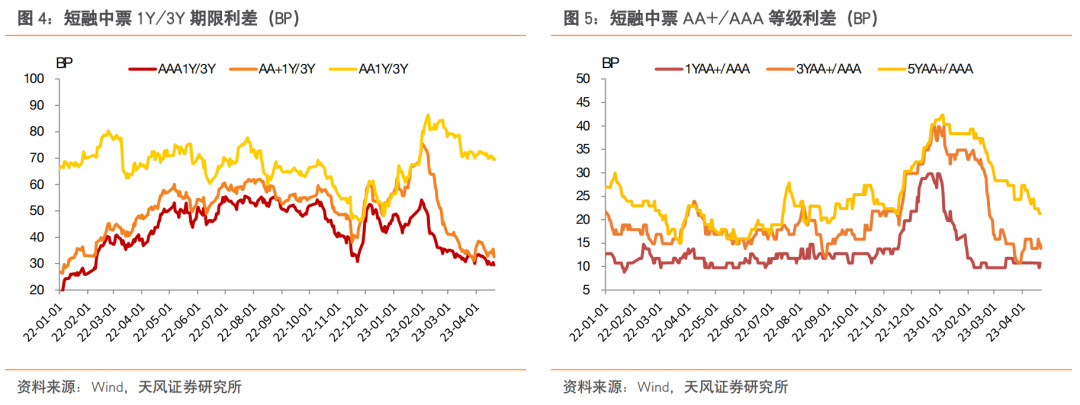

期限利差方面,2023年2月以来,AAA1Y/3Y和AA+1Y/3Y显著下行,3月底小幅回调后近期呈震荡下行趋势,说明机构对拉长久期仍偏谨慎;等级利差方面,2023年以来,AA+/AAA等级利差显著下行,近期等级利差则有所企稳,说明机构在配置压力下做资质下沉,但后续仍做进一步观察。

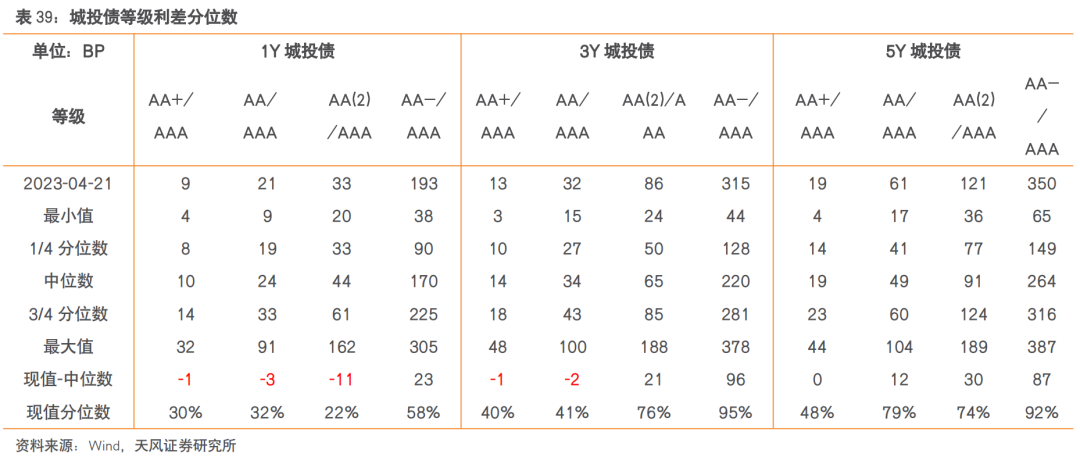

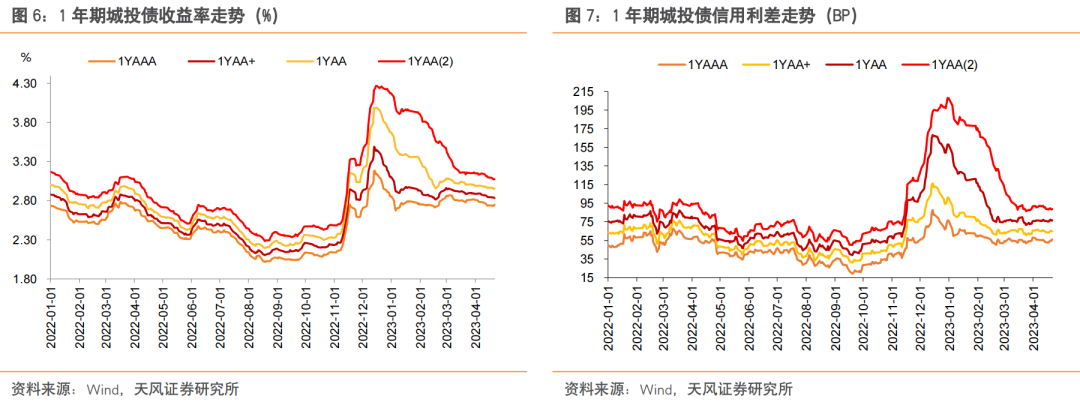

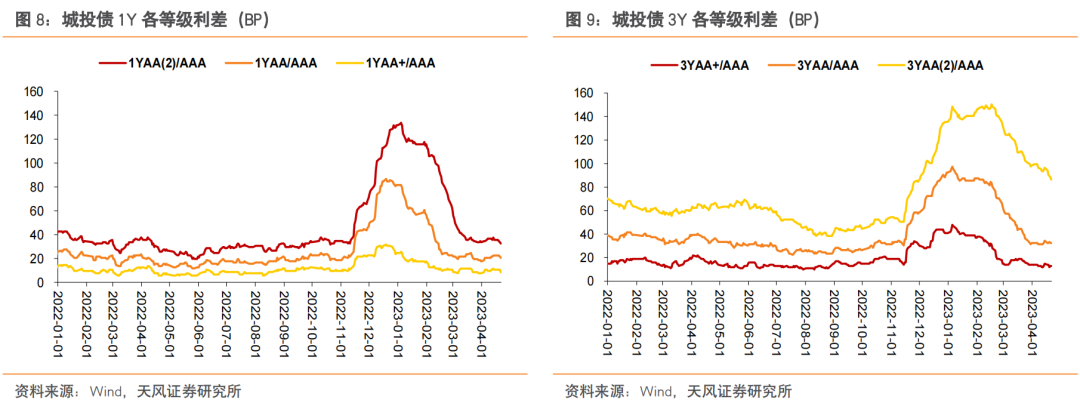

城投债方面,2023年初以来收益率及信用利差普遍下行,3月以来逐渐企稳,1年期收益率及信用利差下行幅度相对较大,考虑到宏观经济的不确定性,市场主要进行短久期的资质下沉。

等级利差方面,对不同久期的等级利差下行幅度进行比较,市场对信用资质的下沉体现在1年期城投债上,3年期各等级主体信用利差下行幅度相对一致,且相对一年期较小。3月以来下行幅度逐渐放缓,可以看出机构的风险偏好有所收缩。

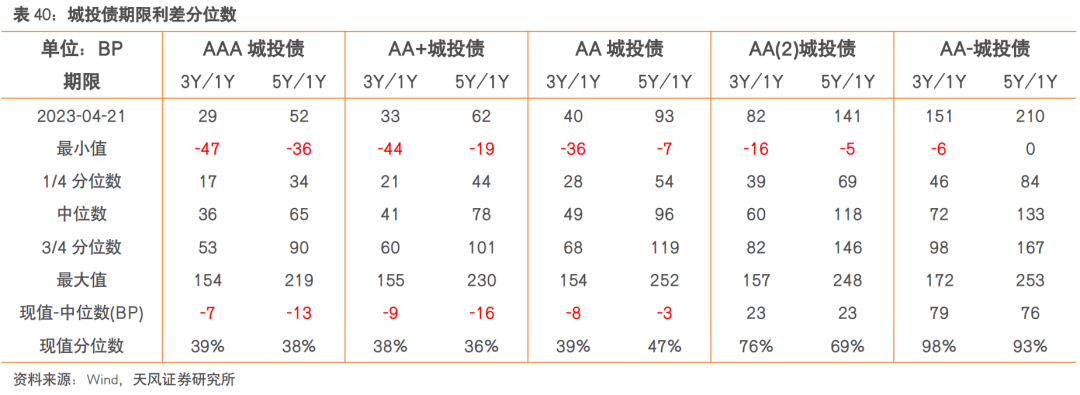

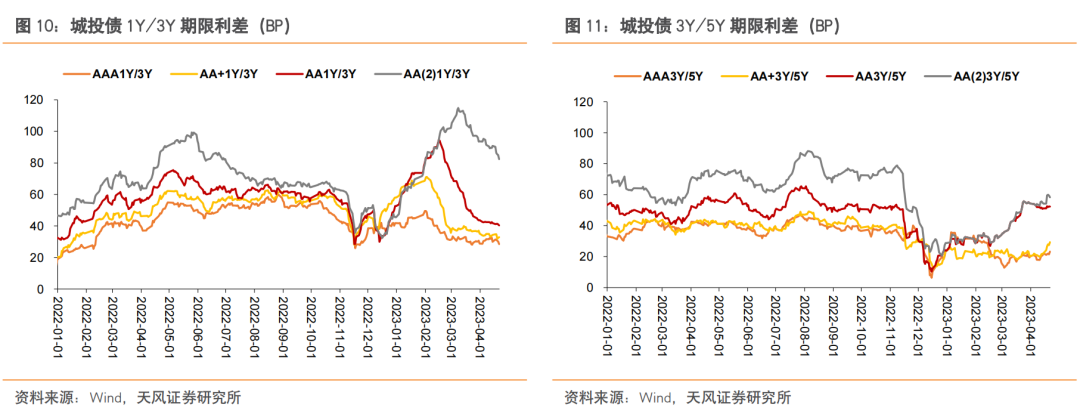

期限利差方面,不同于1Y/3Y的整体下行, 3Y/5Y利差有小幅上行,体现市场对长久期仍偏谨慎。

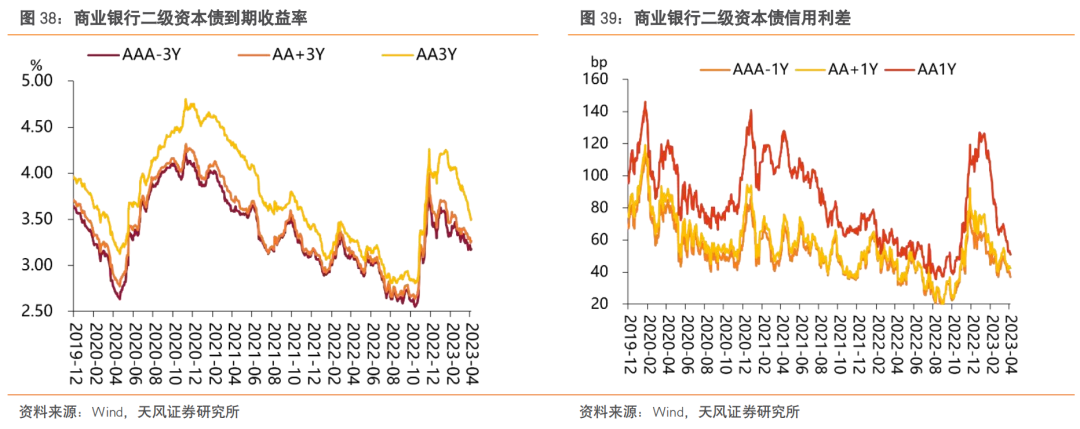

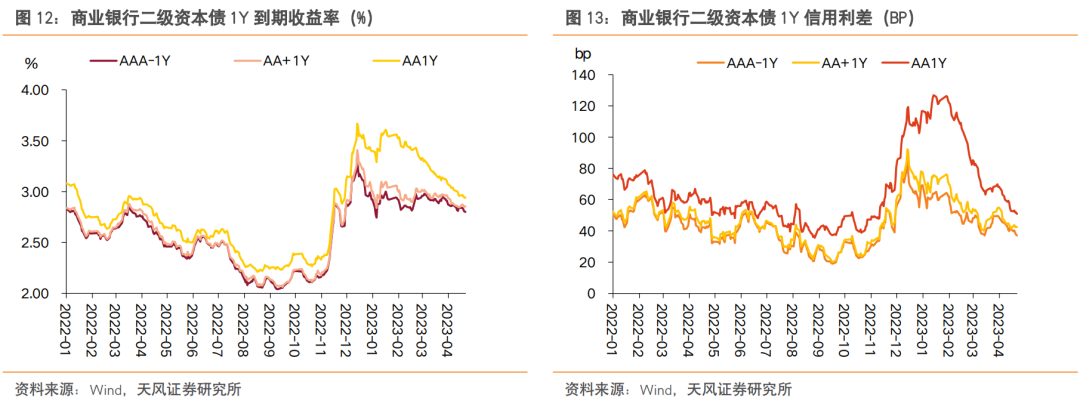

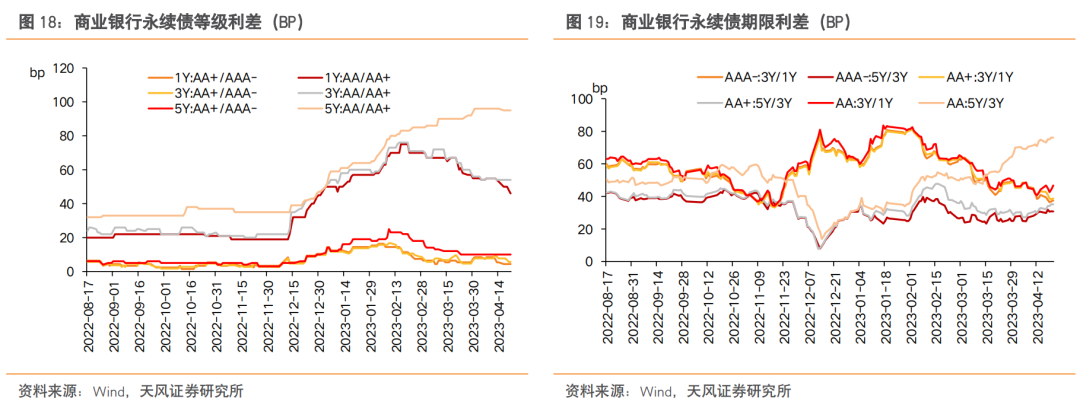

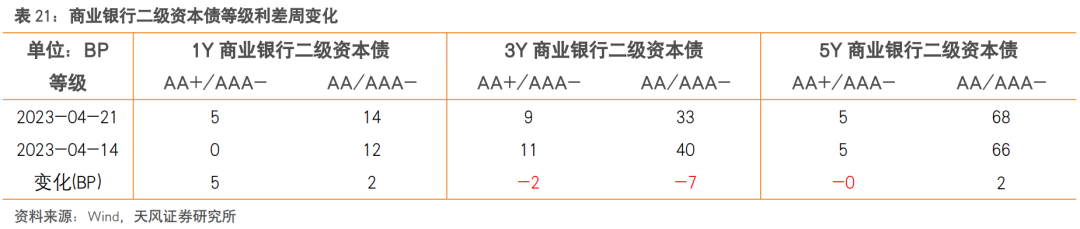

二永债方面,二级资本债表现较好,低资质、短久期债券表现更加亮眼。1YAA二级资本债较国开信用利差下行幅度大,表现明显强势于其余各等级、期限二级资本债。

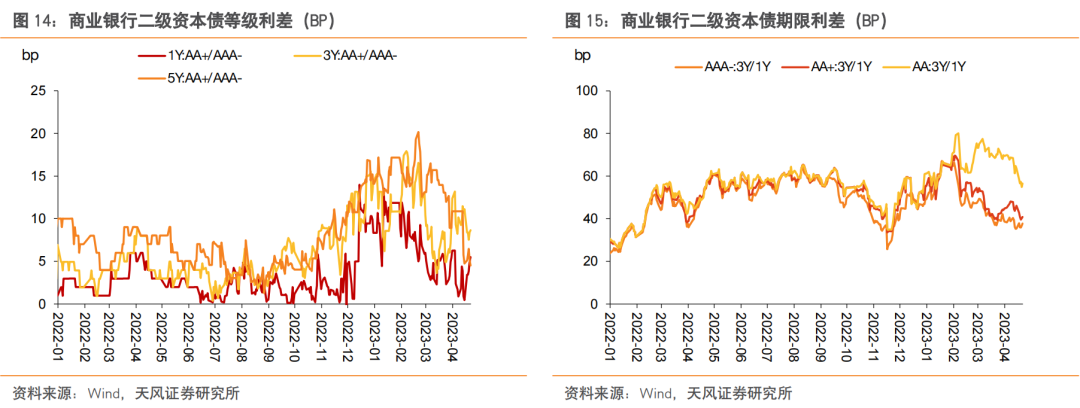

等级和期限利差方面,AA+/AAA-等级利差波动幅度最大,AA1Y/3Y期限利差下行幅度最大,可以看出市场对短久期、AA+级二级资本债的偏好。

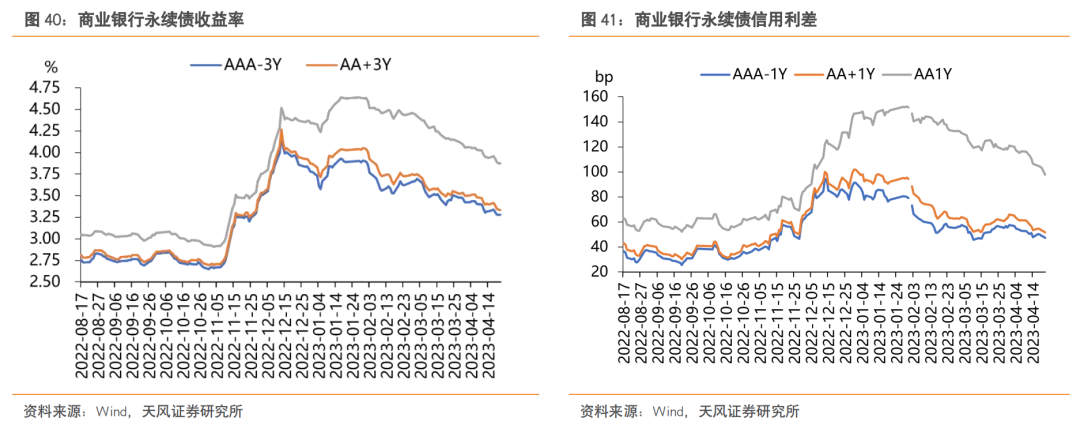

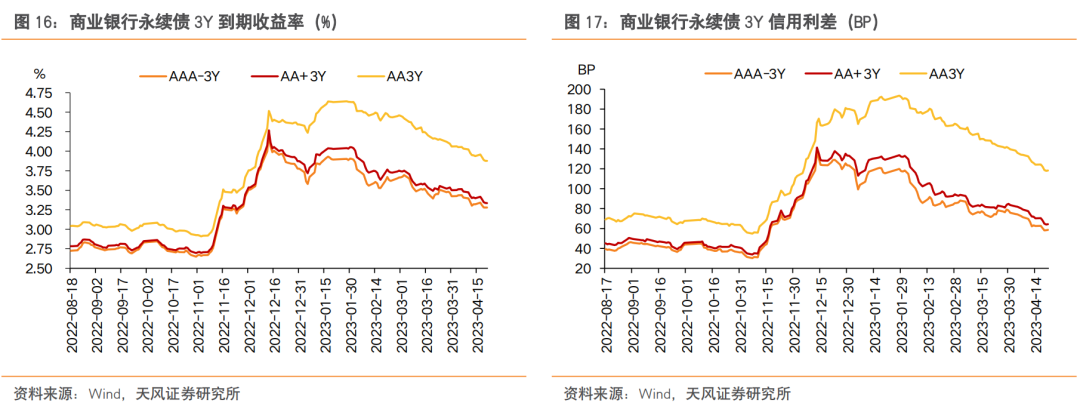

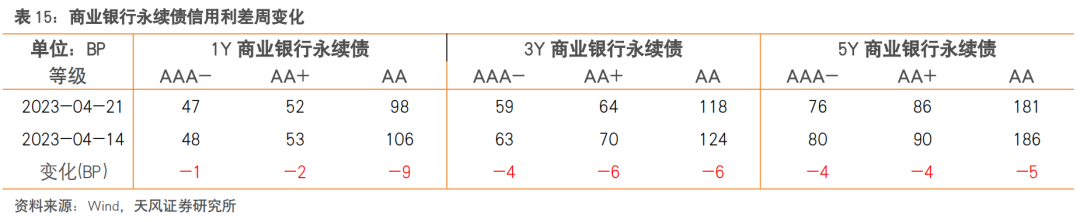

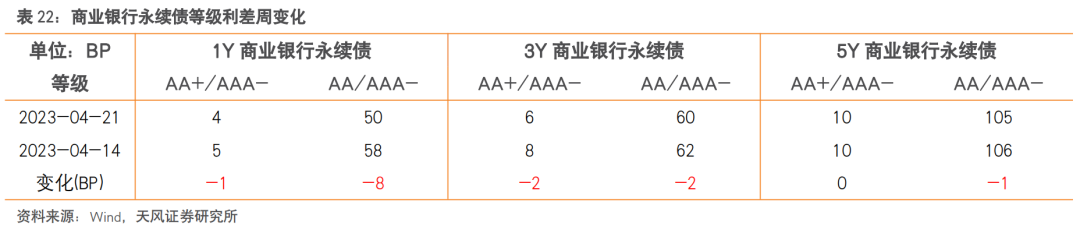

银行永续债收益率和信用利差持续下行。等级利差和期限利差方面,低等级长久期利差持续上行,而高等级短久期利差则小幅下行。

信用债的二级表现,表明市场目前普遍偏好短久期、弱资质债券,在城投债和二级资本债方面表现尤为明显。高等级、短久期的债券供给不足,市场在严格控制久期的前提下对信用资质进行了一定下沉。

1.2. 存量信用债的收益率分布情况如何?

进一步来看当前存量信用债的收益率分布情况:

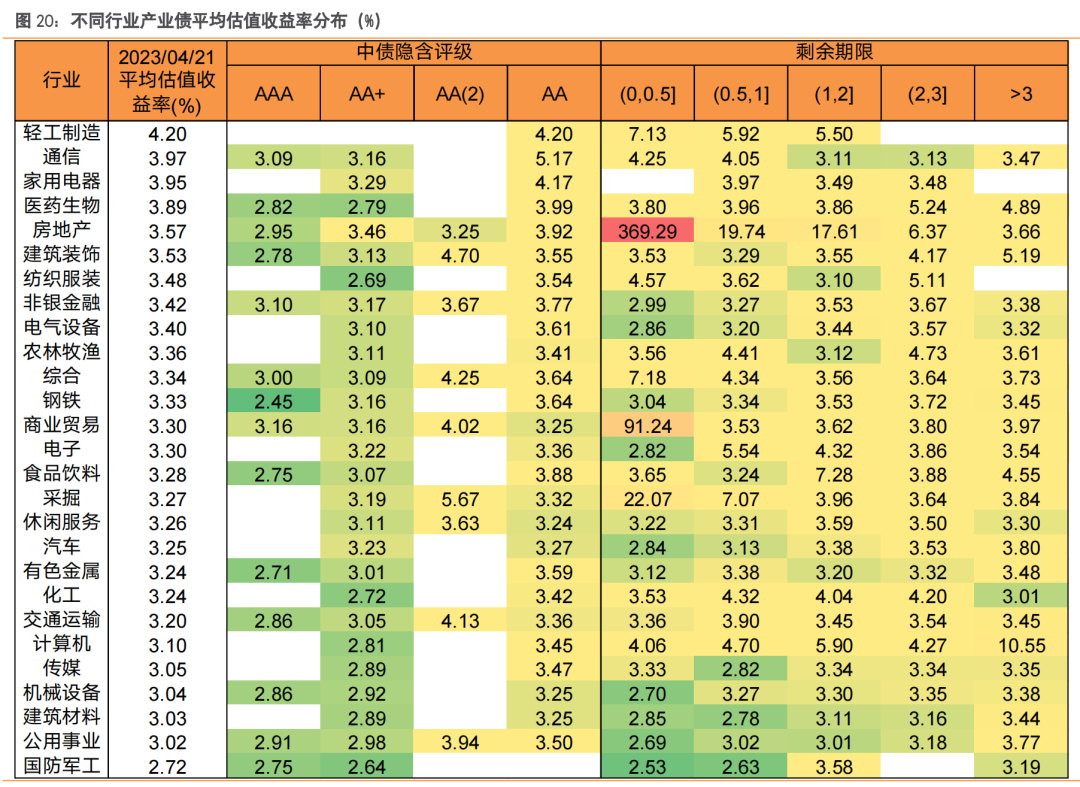

公募产业债中,以2023年4月21日的二级估值收益率观察,从行业来看,剩余期限短的债券内,房地产行业债券的估值收益率高企,半年内到期的地产债收益率高达369.29%;商业贸易、采掘、综合、轻工制造等债券收益率亦较高,7%以上;此外,宏观经济有所修复,钢铁、建筑、交通运输等行业景气度环比有所改善,短期限收益率在3-3.5%。

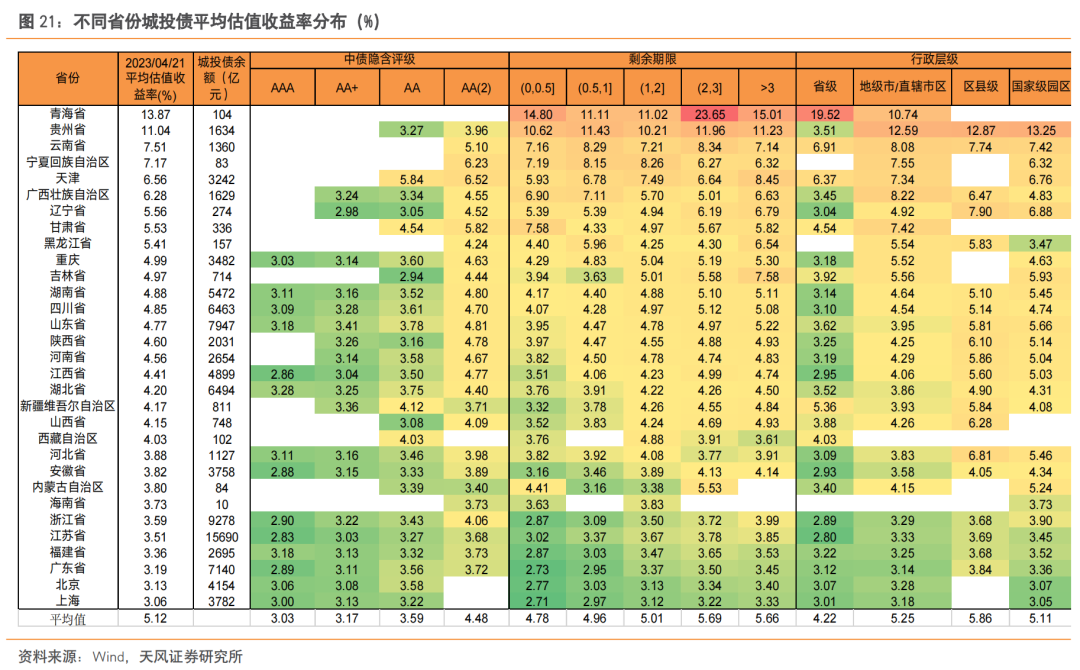

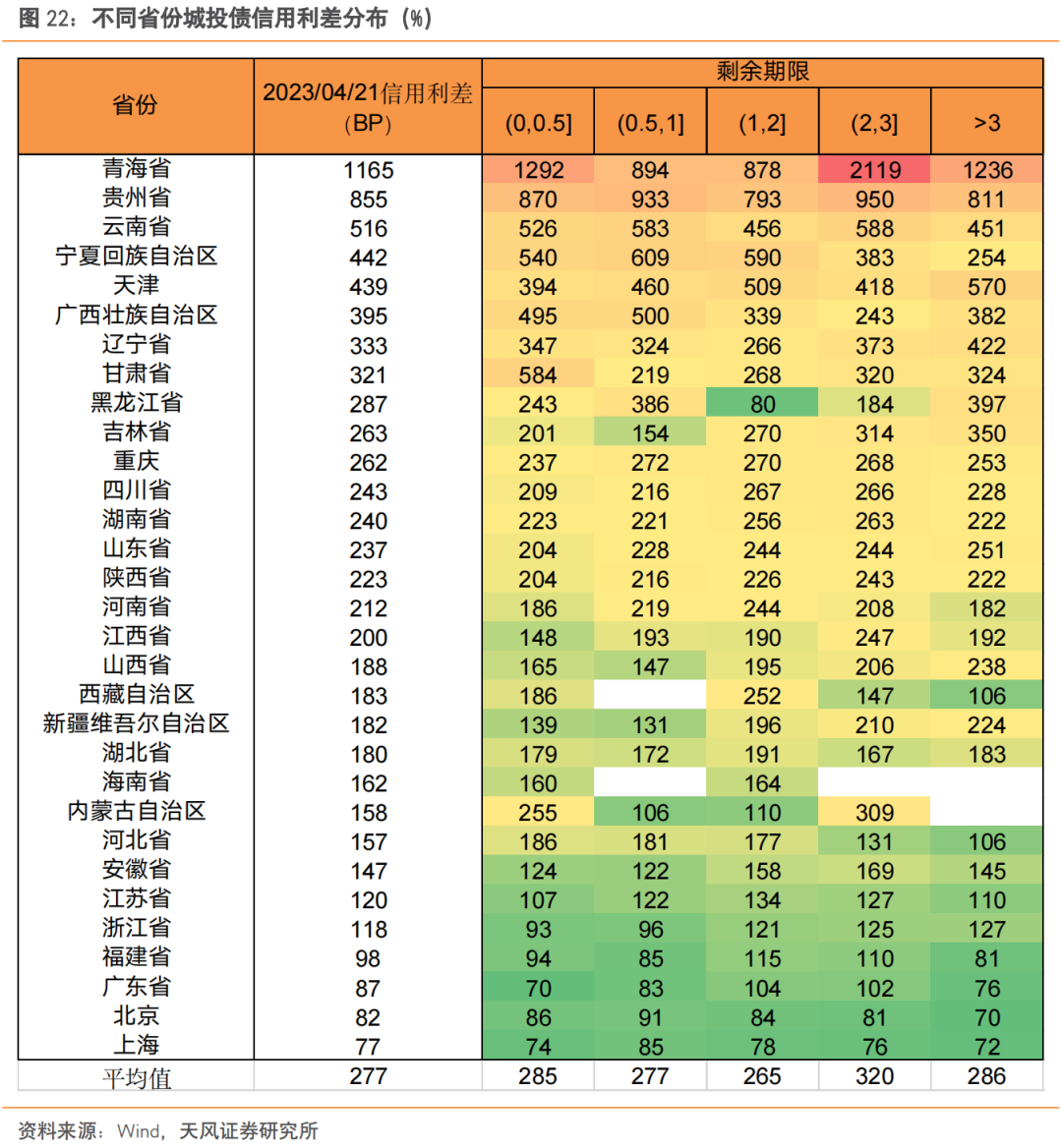

聚焦公募城投债,区域、资质分化仍较严重,机构最为偏好短久期好区域的优质城投债。尾部区域如青海、贵州、云南、宁夏、广西、甘肃等城投债的估值仍然较高,收益率在5.5%以上;而江苏、浙江、福建、广东等区域的高等级城投则收益率偏低,普遍在4%以下甚至更低。其中估值收益率最高的为剩余期限(2,3]的青海省城投债,为23.65%,估值收益率最低的为江苏省省级城投债,为2.80%。

从行政层级来看,在贵州、云南、广西等尾部区域省级平台的收益率远远低于其他层级平台,可以看出在地方政府的一系列化债措施下,机构对尾部区域的省级平台相对认可。其中,截至4月21日,省级、地市级、区县级、国家级园区平台的估值收益率分别为4.22%、5.25%、5.86%、5.11%。

从剩余期限来看,2年以内的公募城投债收益率在5%左右,其中好区域的2年以内城投债收益率普遍在3.5%以下,半年以内到期的收益率更低在3%以下;而湖北、江西、河南、重庆、四川等区域半年以内收益率在3.5-4%之间,甘肃、天津、云南、广西、贵州等区域半年内收益率更高在6%以上。可以看出,机构对长期限城投债偏谨慎。

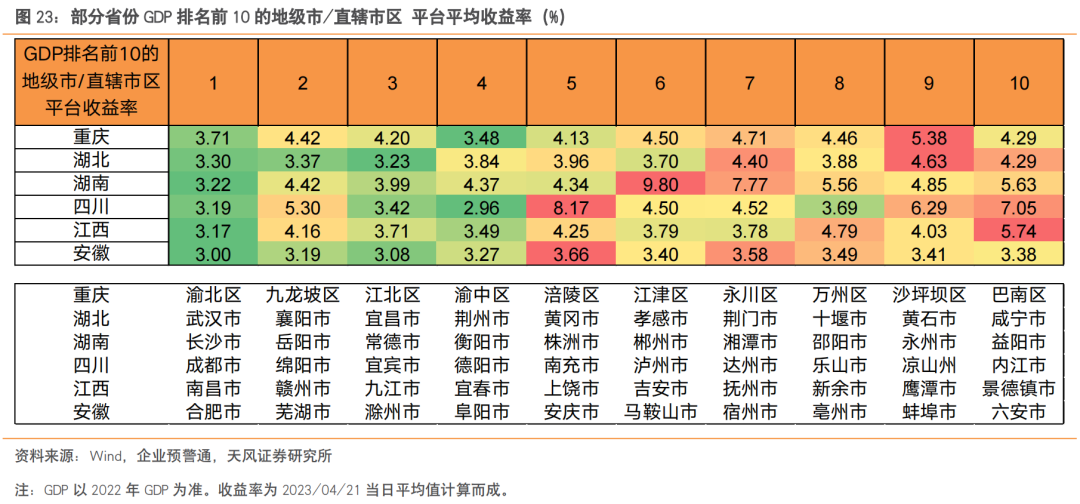

城投债作为机构普遍下沉的品种,或仍有一定挖掘空间,我们进一步挖掘安徽、江西、湖北、湖南、四川、重庆,这些省份经济发展处中游以及中上游、且整体债务水平相对较低,此类区域目前收益率普遍在3.5%-5%左右,机构多以省会以及省内较强非省会地级市下沉至区县,而其余多数实力较弱地级市以市本级平台参与为主。

(1)湖南、湖北、安徽、江西、四川的省会城市和主城区,市级平台收益率目前大多处于3-3.5%的区间,重庆市渝北区平台收益相对高一些,为3.71%。

(2)五个省份的第二、第三、第四城市的市级平台相对收益率更高,但大部分仍在4%以下,其中重庆市九龙坡区、重庆市江北区、湖南省岳阳市、湖南省衡阳市、江西省赣州市收益率超过4%,四川省绵阳市级平台收益率高达5.30%。

(3)此类区域中市级平台中有一定收益但又具有一定安全性的可以关注重庆市江北区、涪陵区、江津区,湖北省荆州市、黄冈市、孝感市,湖南省常德市、衡阳市,四川省宜宾市、乐山市,江西省赣州市、宜春市,安徽省阜阳市等。

(4)此外,部分债务率偏高且经济较弱的地市级平台目前收益率较高,债务压力较大,需关注这类区域未来是否会有负面对整个区域形成扰动,如重庆市沙坪坝区、湖北省黄石市、湖南省湘潭市、江西省上饶市、景德镇市等。

综合而言,城投债作为机构普遍下沉的品种,或仍有一定挖掘空间,在下沉时可以重点关注:

1)江苏、浙江、福建等整体经济实力较强的区域,当前收益率已经处于较低水平(3-3.5%),负债端较稳定的机构可适度拉长久期或下沉区县级及园区平台,AA(2)、区县级、国家级园区、2年以上的城投收益率在3.5-4%左右;

2)安徽、江西、湖北、湖南、四川、重庆等经济发展处中游以及中上游、且整体债务水平相对较低的省份,此类区域当前收益率普遍在3.5%-4.5%左右,多以省会以及省内较强非省会地级市下沉至区县,而其余多数实力较弱地级市以市本级平台参与为主。此类区域中市级平台中有一定收益但又具有一定安全性的可以关注重庆市江北区、涪陵区、江津区,湖北省荆州市、黄冈市、孝感市,湖南省常德市,四川省宜宾市、乐山市,江西省赣州市、宜春市,安徽省阜阳市等。

3)天津等经济实力处中游水平但区域内债务水平较高的省份,当前收益率普遍在4%以上,随着天津等地区净融资边际转好,安全性回归,半年以内的天津市级城投债票息较高,或仍有一定挖掘空间。

1.3. 信用债配置力量回归

由前文分析可知2023年一季度信用债表现突出,逐步修复到位,收益率回归至历史较低水平,这其中有监管背景下机构行为的影响,一季度新发理财带动下,债基份额新增,而且新增重点在于摊余和混合估值产品。在票息角度衡量,带动信用债配置力量的回归。

结合我们认为4月中旬以后资金面预计可能仍然是紧平衡的状态,信用票息策略仍是关键。一方面策略上,机构仍然在票息上下功夫,另一方面在机构自身负债和产品管理角度,也有利于信用票息策略的延伸。但由于当前信用债可挖掘空间已缩小,机构配置趋缓,各品种收益率下行速度明显放缓。

具体来看:

(1)城投债作为机构普遍下沉的品种,或仍有一定挖掘空间,在下沉时可以重点关注:

1)江苏、浙江、福建等整体经济实力较强的区域,当前收益率已经处于较低水平(3-3.5%),负债端较稳定的机构可适度拉长久期或下沉区县级及园区平台,AA(2)、区县级、国家级园区、2年以上的城投收益率在3.5-4%左右;

2)安徽、江西、湖北、湖南、四川、重庆等经济发展处中游以及中上游、且整体债务水平相对较低的省份,此类区域当前收益率普遍在3.5%-4.5%左右,多以省会以及省内较强非省会地级市下沉至区县,而其余多数实力较弱地级市以市本级平台参与为主。此类区域中市级平台中有一定收益但又具有一定安全性的可以关注重庆市江北区、涪陵区、江津区,湖北省荆州市、黄冈市、孝感市,湖南省常德市,四川省宜宾市、乐山市,江西省赣州市、宜春市,安徽省阜阳市等。

3)天津等经济实力处中游水平但区域内债务水平较高的省份,当前收益率普遍在4%以上,随着天津等地区净融资边际转好,安全性回归,半年以内的天津省级城投债票息较高,或仍有一定挖掘空间。

(2)产业债灵活参与,随着宏观经济有所修复,钢铁、交运等行业景气度环比有所改善,龙头企业债券仍值得关注;煤炭行业当前紧平衡格局依旧,电煤长协机制下的结构化矛盾日益深化,煤价波动率放大,现货价格中枢仍旧存在进一步上抬空间,预计行业景气度仍会持续维持高位。

(3)地产债国有房企可适当参与,2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础,从这个角度出发,国有房企的债券仍有安全性保证。

(4)二永债在本轮信用债行情中仍表现较好,虽然外部市场瑞信减记冲击,但我们有理由相信,主体品种的减记风险大概率应该不用过多考虑,而监管与同业风险目前还无法评估,展望未来,二永债的关键还是在于信用利差能否进一步单向压缩。如果资金利率和流动性无法打开空间,预计信用利差未来很难进一步压缩,考虑利率定价,未来二级资本工具仍然建议按照2019年以来的中枢位置参考定价。

1.4. 小结

2023年以来,信用债表现突出,收益率虽然仍高于2022年11月初,但整体较年初下行较多,其中,低等级城投和高等级二永债是表现最为突出的两大品种。这其中有监管背景下机构行为的影响,一季度新发理财带动下,债基份额新增,而且新增重点在于摊余和混合估值产品。更重要的在于,年初以来,信用债票息价值突显,存量配置力量逐步回归。

我们认为4月中旬以后资金面预计可能仍然是紧平衡的状态,信用票息策略仍是关键。一方面策略上,机构仍然在票息上下功夫,另一方面在机构自身负债和产品管理角度,也有利于信用票息策略的延伸。但由于当前信用债可挖掘空间已缩小,机构配置趋缓,各品种收益率下行速度明显放缓。那么,还有哪些区域或行业可以关注?

具体来看:

(1)城投债作为机构普遍下沉的品种,或仍有一定挖掘空间,在下沉时可以重点关注:

1)江苏、浙江、福建等整体经济实力较强的区域,当前收益率已经处于较低水平(3-3.5%),负债端较稳定的机构可适度拉长久期或下沉区县级及园区平台,AA(2)、区县级、国家级园区、2年以上的城投收益率在3.5-4%左右;

2)安徽、江西、湖北、湖南、四川、重庆等经济发展处中游以及中上游、且整体债务水平相对较低的省份,此类区域当前收益率普遍在3.5%-4.5%左右,多以省会以及省内较强非省会地级市下沉至区县,而其余多数实力较弱地级市以市本级平台参与为主。此类区域中市级平台中有一定收益但又具有一定安全性的可以关注重庆市江北区、涪陵区、江津区,湖北省荆州市、黄冈市、孝感市,湖南省常德市,四川省宜宾市、乐山市,江西省赣州市、宜春市,安徽省阜阳市等。

3)天津等经济实力处中游水平但区域内债务水平较高的省份,当前收益率普遍在4%以上,随着天津等地区净融资边际转好,安全性回归,半年以内的天津市级城投债票息较高,或仍有一定挖掘空间。

(2)产业债灵活参与,随着宏观经济有所修复,钢铁、交运等行业景气度环比有所改善,龙头企业债券仍值得关注;煤炭行业当前紧平衡格局依旧,电煤长协机制下的结构化矛盾日益深化,煤价波动率放大,现货价格中枢或仍存在进一步上抬空间,预计行业景气度仍会持续维持高位。

(3)地产债国有房企可适当参与,2023年政策着力于地产资产负债表修复,宏观上既然是资产负债表修复的开始,微观上信用风险就有收敛的基础,从这个角度出发,国有房企的债券仍有安全性保证。

(4)二永债在本轮信用债行情中仍表现较好,虽然外部市场瑞信减记冲击,但我们有理由相信,主体品种的减记风险大概率应该不用过多考虑,而监管与同业风险目前还无法评估,展望未来,二永债的关键还是在于信用利差能否进一步单向压缩。如果资金利率和流动性无法打开空间,预计信用利差未来很难进一步压缩,考虑利率定价,未来二级资本工具仍然建议按照2019年以来的中枢位置参考定价。

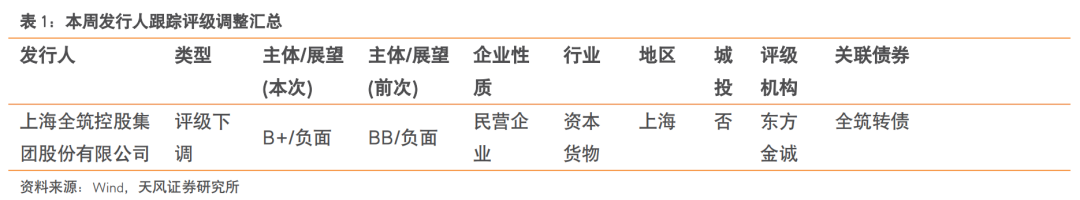

2. 信用评级调整回顾

本周共有1家发行人及其发行债券发生跟踪评级调整。

其中没有发行人评级被上调,1家发行人(远洋资本有限公司)评级被下调。

3. 一级市场:发行量较前期上升

3.1. 发行规模

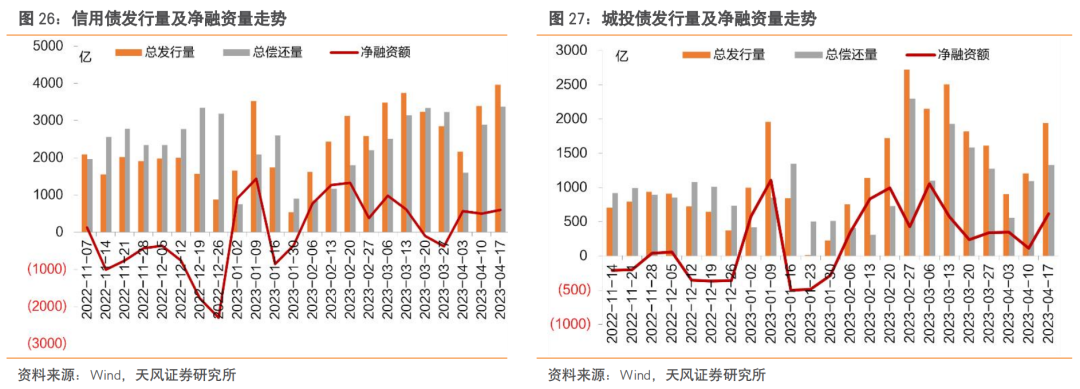

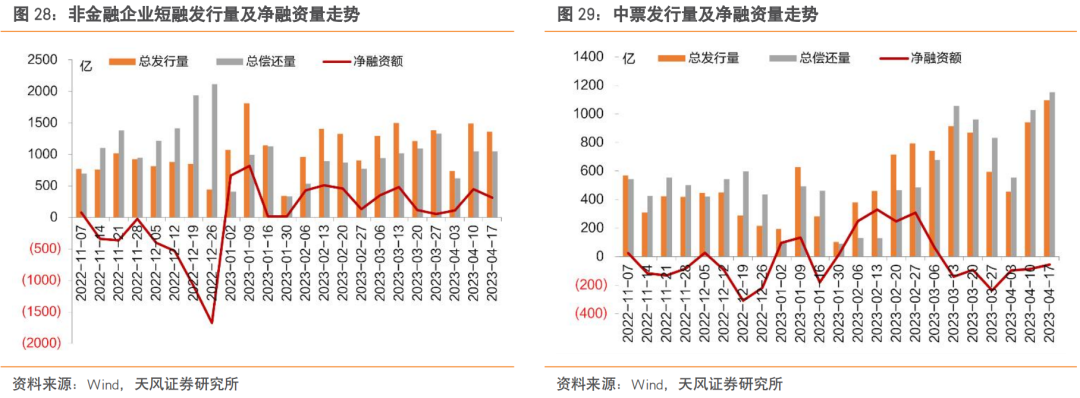

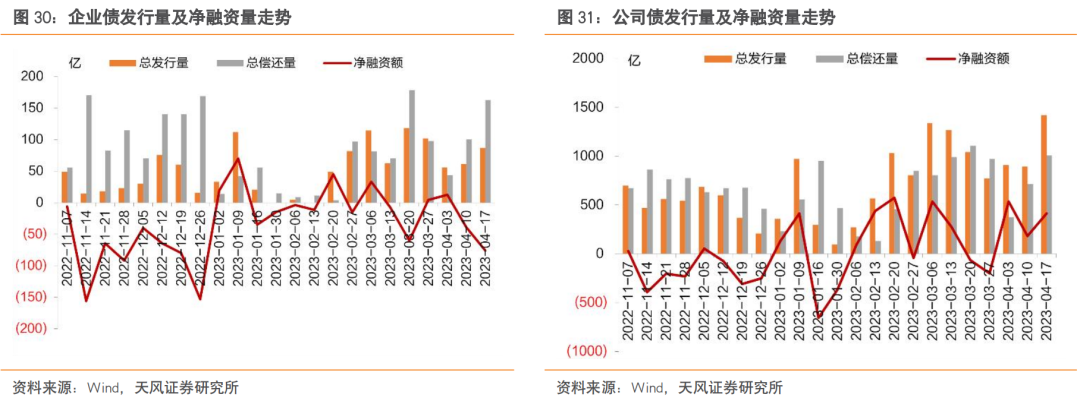

本周非金融企业短融、中票、企业债和公司债合计发行约3964.08亿元,总发行量较上周上升,偿还规模约3369.2亿元,净融资额约594.89亿元;其中,城投债(Wind分类)发行1940.91亿元,偿还规模约1327.62亿元,净融资额约613.29亿元;产业债发行2888.46亿元,偿还规模约3015.73亿元,净融资额约-127.26亿元。

信用债的单周发行量较上周上升,总偿还量上升,净融资额上升。短融发行量下降,总偿还量上升,净融资额下降;中票发行量上升,总偿还量上升,净融资额上升;企业债发行量较上周上升,总偿还量上升,净融资额下降;公司债发行量较上周下降,总偿还量上升,净融资额上升。

具体来看,一般短融和超短融发行1361.31亿元,偿还1047.5亿元,净融资额313.81亿元;中票发行1096.39亿元,偿还1151.57亿元,净融资额-55.18亿元。上周企业债合计发行86.6亿元,偿还162.467亿元,净融资额-75.86亿元;公司债合计发行1419.78亿元,偿还1007.67亿元,净融资额412.12亿元。

3.1. 新券发行

本周市场参与热情较高,最高的债券有效投标倍数达到15.3倍。有效投标倍数方面,根据现有公开数据,3年期23之江城投MTN001以15.3倍发于3.3%,为全场最高,3年期23湖州经开MTN001以10.5倍发于4.6%,位列全场第二;利率偏差方面,0.4918年期23南电SCP008发行利率为2.27%,低于估值约530.57BP,1年期23津城建CP003发行利率为7.6%,高于估值约486.93BP。

4. 二级市场:成交量较前期上升,收益率整体下行

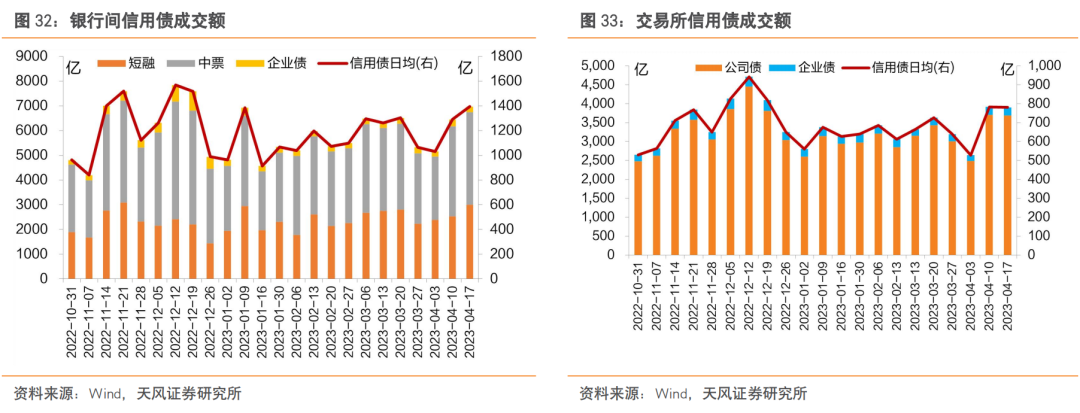

银行间和交易所信用债合计成交10,869.34亿元,总成交量相比前期上升。分类别看,银行间短融、中票和企业债分别成交3001.10亿元、3745.51亿元、220.46亿元,交易所公司债和企业债分别成交3689.29亿元和212.97亿元。

4.1. 银行间市场

利率品现券整体收益率整体上行,部分下行;信用债收益率整体下行;金融债收益率整体下行;各类信用等级利差涨跌互现。

利率品现券整体收益率整体上行,部分下行。具体来看,国债收益率曲线1年期下行2BP至2.19%水平,3年期上行1BP至2.49%水平,5年期上行0BP至2.67%水平,7年期上行1BP至2.8%水平,10年期上行1BP至2.83%水平。国开债收益率曲线1年期上行2BP至2.43%水平,3年期上行1BP至2.69%水平,5年期上行1BP至2.82%水平,7年期下行0BP至2.96%水平,10年期上行2BP至3.01%水平。

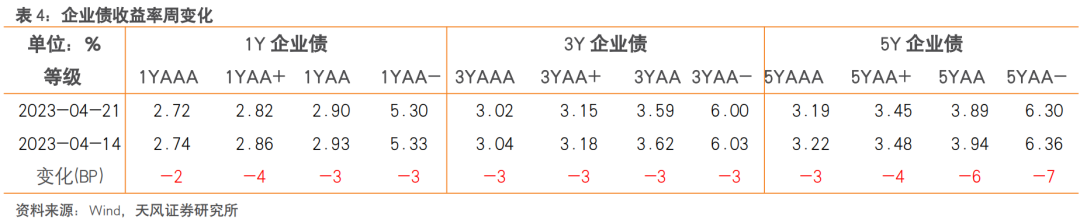

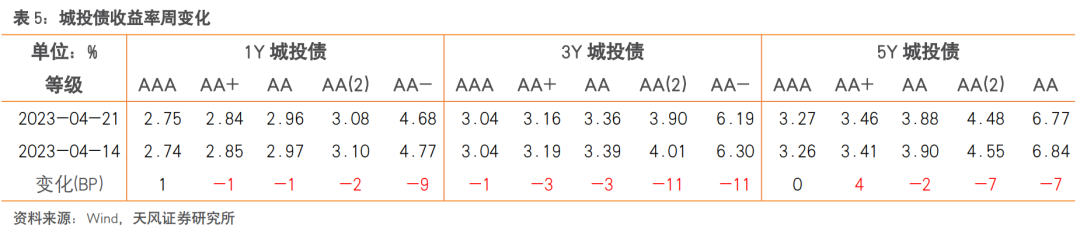

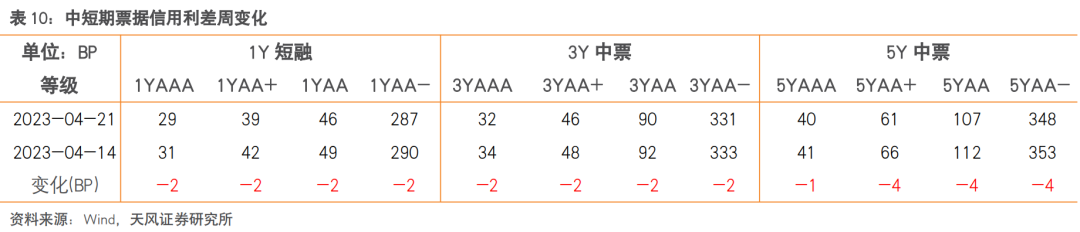

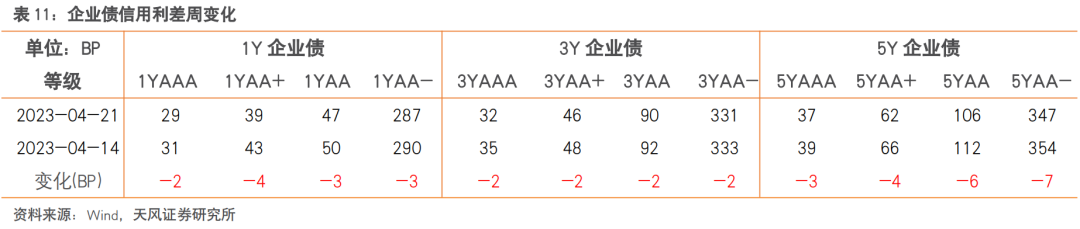

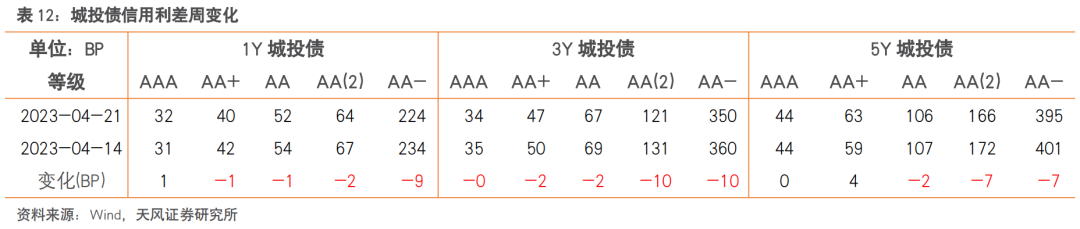

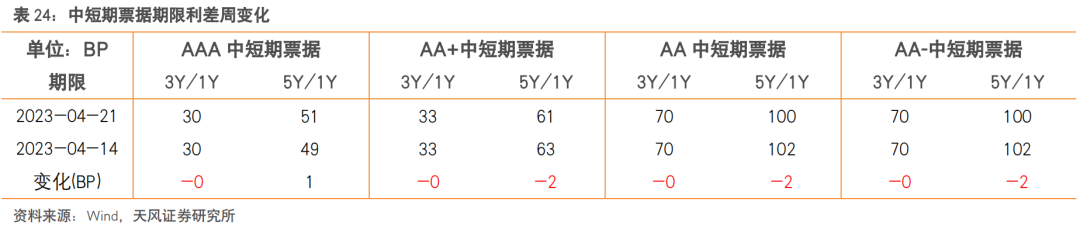

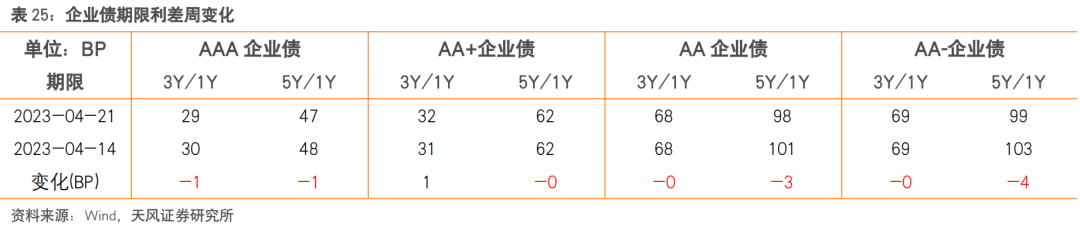

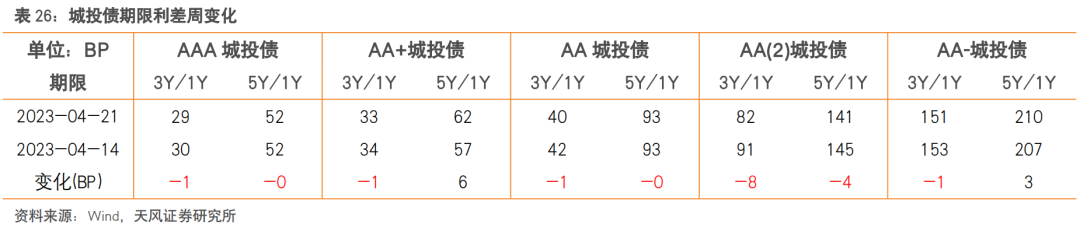

信用债收益率整体下行。具体来看,中短期票据收益率曲线1年期各等级收益率下行-2--2BP,3年期各等级收益率下行-3--3BP,5年期各等级收益率下行-4--1BP;企业债收益率曲线1年期各等级收益率下行-4--2BP,3年期各等级收益率下行-3--3BP,5年期各等级收益率下行-7--3BP;城投债收益率曲线1年期各等级收益率变动-9-1BP,3年期各等级收益率下行-11--1BP,5年期各等级收益率变动-7-4BP。

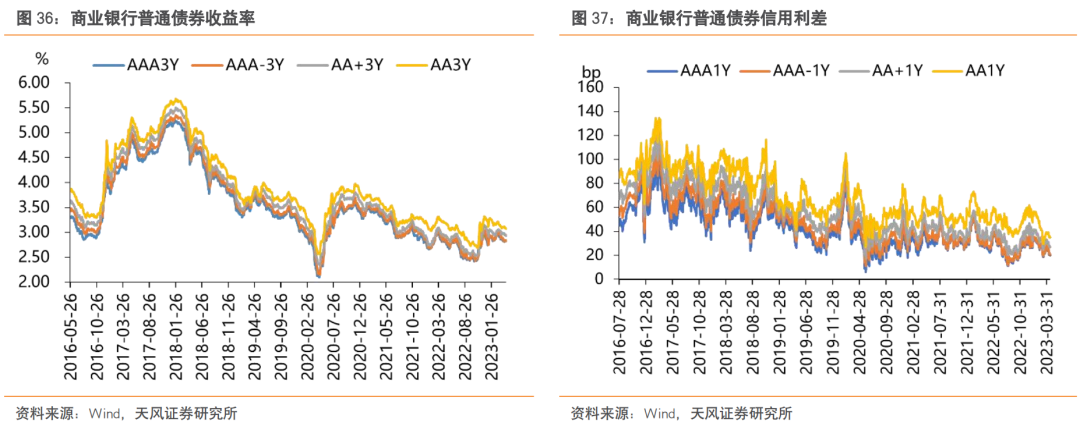

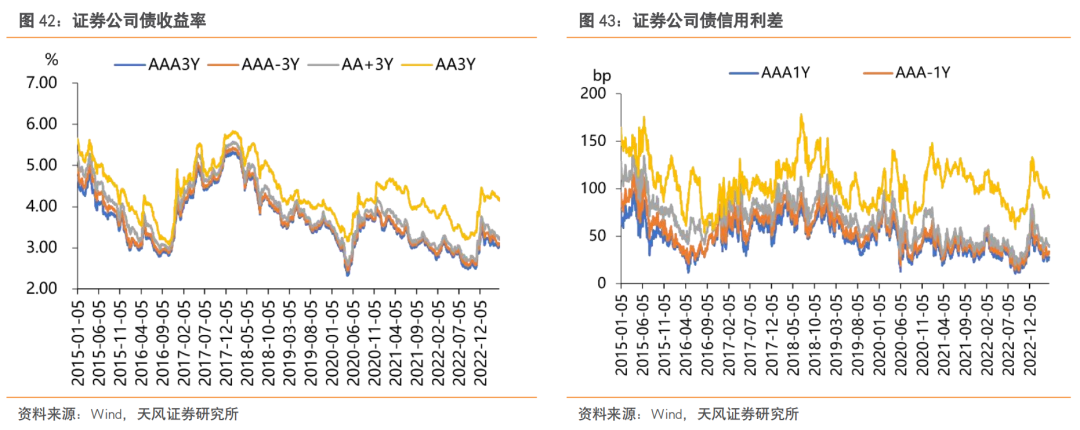

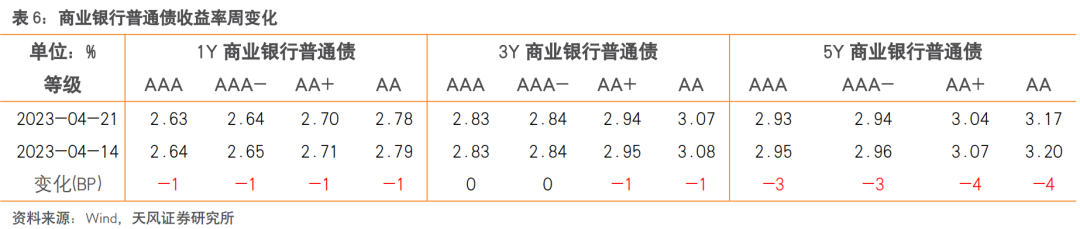

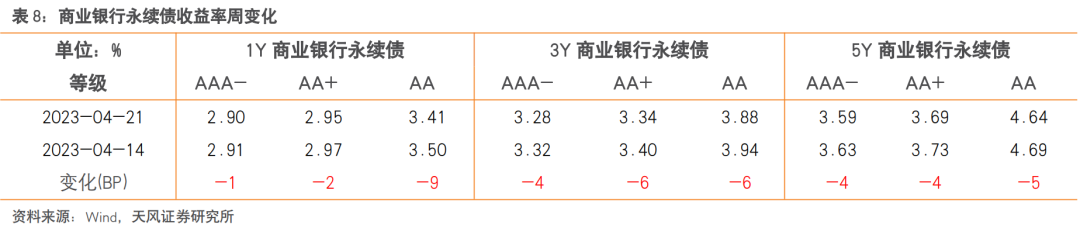

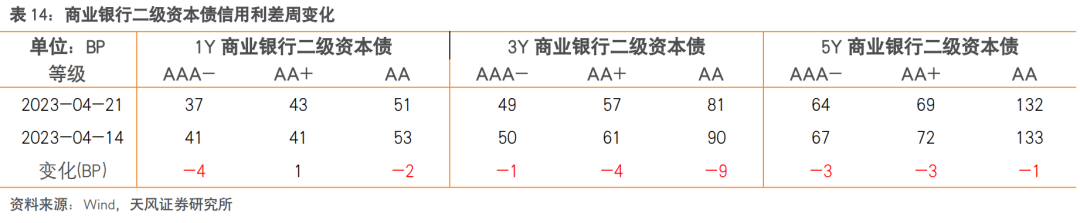

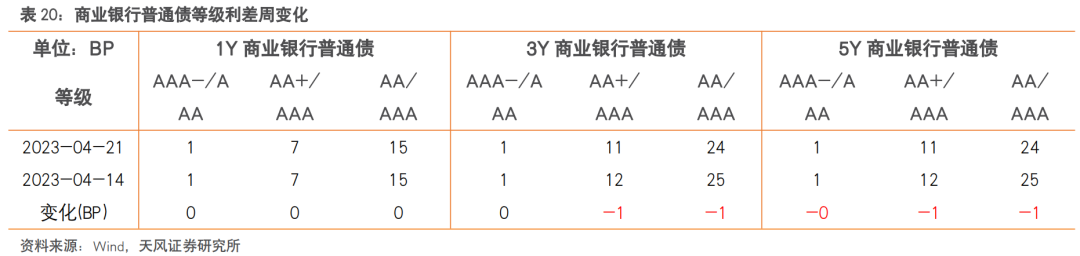

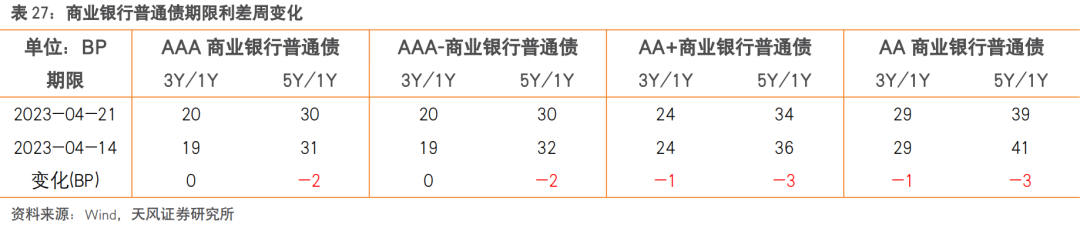

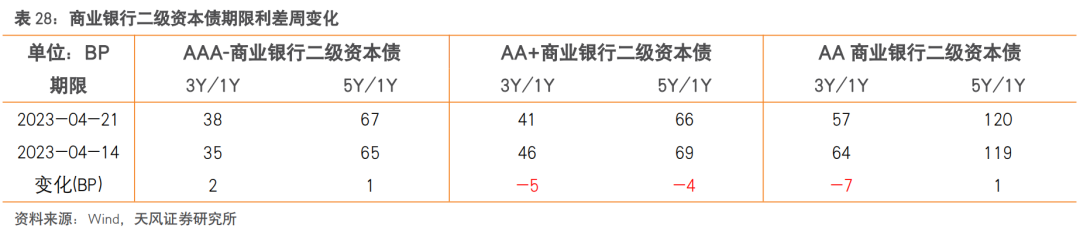

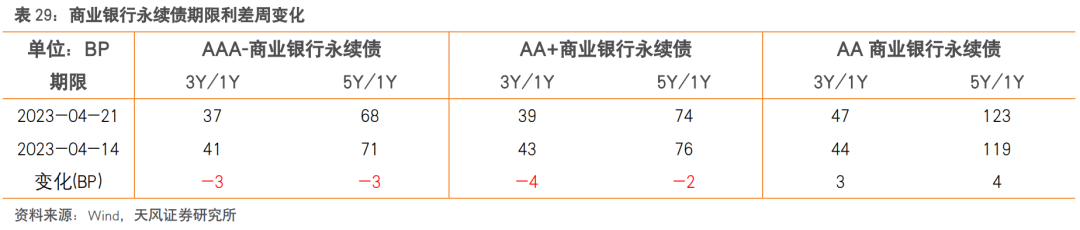

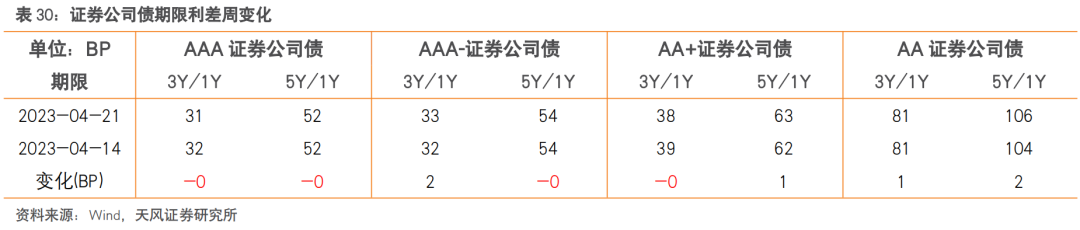

金融债收益率整体下行。具体来看,商业银行普通债收益率曲线1年期各等级收益率下行-1--1BP,3年期各等级收益率下行-1-0BP,5年期各等级收益率下行-4--3BP;商业银行二级资本债收益率曲线1年期各等级收益率变动-4-1BP,3年期各等级收益率下行-9--2BP,5年期各等级收益率下行-3--1BP;商业银行永续债收益率曲线1年期各等级收益率下行-9--1BP,3年期各等级收益率下行-6--4BP,5年期各等级收益率下行-5--4BP;证券公司债收益率曲线1年期各等级收益率变动-3-3BP,3年期各等级收益率变动-2-4BP,5年期各等级收益率变动-1-3BP。

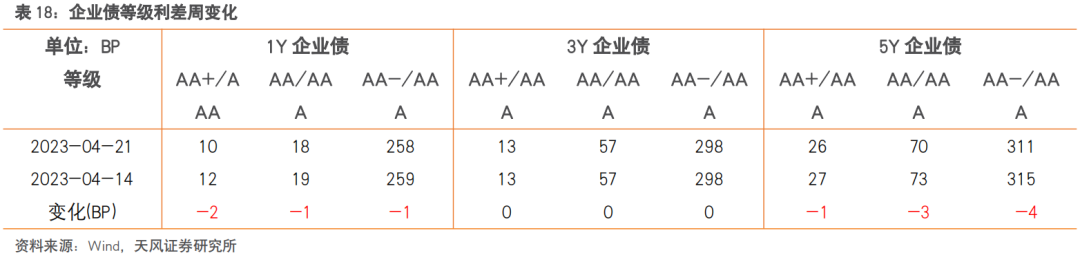

信用利差整体缩小。具体来看,中短期票据收益率曲线1年期各等级信用利差缩小-2--2BP,3年期各等级信用利差缩小-2--2BP,5年期各等级信用利差缩小-4--1BP;企业债收益率曲线1年期各等级信用利差缩小-4--2BP,3年期各等级信用利差缩小-2--2BP,5年期各等级信用利差缩小-7--3BP;城投债收益率曲线1年期各等级收益率变动-9-1BP,3年期各等级收益率下行-11--1BP,5年期各等级收益率变动-7-4BP。

金融债信用利差整体缩小,部分扩大。商业银行普通债收益率曲线1年期各等级信用利差缩小-1--1BP,3年期各等级信用利差缩小-1-0BP,5年期各等级信用利差缩小-4--3BP;商业银行二级资本债收益率曲线1年期各等级信用利差变动-4-1BP,3年期各等级信用利差缩小-9--1BP,5年期各等级信用利差缩小-3--1BP;商业银行永续债收益率曲线1年期各等级信用利差缩小-9--1BP,3年期各等级信用利差缩小-6--4BP,5年期各等级信用利差缩小-5--4BP;证券公司债收益率曲线1年期各等级信用利差变动-3-3BP,3年期各等级信用利差变动-2-4BP,5年期各等级信用利差变动-1-3BP。

各类信用等级利差整体缩小,部分增加。中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差缩小0-0BP,3年期的等级利差缩小0-0BP,5年期的等级利差缩小-3-0BP;企业债收益率曲线1年期AA+、AA和AA-较AAA的等级利差缩小-2--1BP,3年期的等级利差缩小0-0BP,5年期的等级利差缩小-4--1BP;城投债收益率曲线1年期AA+、AA、AA(2)和AA-较AAA的等级利差缩小-10--2BP,3年期的等级利差缩小-10--2BP,5年期的等级利差变动-7-4BP。

各类金融债等级利差涨跌互现。商业银行普通债收益率曲线1年期AAA-、AA+和AA较AAA的等级利差扩大0-0BP,3年期的等级利差缩小-1-0BP,5年期的等级利差缩小-1-0BP;商业银行二级资本债收益率曲线1年期AA+和AA较AAA-的等级利差扩大2-5BP,3年期的等级利差缩小-7--2BP,5年期的等级利差变动0-2BP;商业银行永续债收益率曲线1年期AA+和AA较AAA-的等级利差缩小-8--1BP,3年期的等级利差缩小-2--2BP,5年期的等级利差变动-1-0BP;证券公司债收益率曲线1年期AAA-、AA+和AA较AAA的等级利差缩小-6--1BP,3年期的等级利差变动-5-1BP,5年期的等级利差缩小-4--1BP。

期限利差整体缩小,部分扩大。具体来看,中短期票据收益率曲线AAA等级3Y和5Y较1Y的期限利差变动0-1BP,AA+等级的期限利差缩小-2-0BP,AA等级的期限利差缩小-2-0BP,AA-等级的期限利差缩小-2-0BP;企业债收益率曲线AAA等级3Y和5Y较1Y的期限利差缩小-1--1BP,AA+等级的期限利差变动0-1BP,AA等级的期限利差缩小-3-0BP,AA-等级的期限利差缩小-4-0BP;城投债收益率曲线AAA等级3Y和5Y较1Y的期限利差缩小-1-0BP,AA+等级的期限利差变动-1-6BP,AA等级的期限利差缩小-1-0BP,AA(2)等级的期限利差缩小-8--4BP,AA-等级的期限利差变动-1-3BP。

金融债期限利差涨跌互现。具体来看,商业银行普通债收益率曲线AAA等级3Y和5Y较1Y的期限利差变动-2-0BP,AAA-等级的期限利差变动-2-0BP,AA+等级的期限利差缩小-3--1BP,AA等级的期限利差缩小-3--1BP;商业银行二级资本债收益率曲线AAA-等级3Y和5Y较1Y的期限利差扩大1-2BP,AA+等级的期限利差缩小-5--4BP,AA等级的期限利差变动-7-1BP;商业银行永续债收益率曲线AAA-等级3Y和5Y较1Y的期限利差缩小-3--3BP,AA+等级的期限利差缩小-4--2BP,AA等级的期限利差扩大3-4BP;证券公司债收益率曲线AAA等级3Y和5Y较1Y的期限利差缩小0-0BP,AAA-等级的期限利差变动0-2BP,AA+等级的期限利差变动0-1BP,AA等级的期限利差扩大1-2BP。

4.2. 交易所市场

交易所公司债市场和企业债市场交易活跃度上升。公司债成交活跃债券净价上涨数大于下跌数,企业债成交活跃债券净价上涨数大于下跌数;总的来看公司债净价上涨374只,净价下跌259只;企业债净价上涨203只,净价下跌181只。

5. 附录